グローバルナビ フロント

マーケットナビ

バックナンバー

7月29-30日に開催されたFOMCでは、資産買取り額を100億ドル減額し、月額250億ドルとするテーパリングが決定された。また、6月のFOMC議事要旨でも明らかになったように、10月のFOMCでは、150億ドル減額させて、量的緩和、いわゆる資産の買取りを停止する可能性が高い。そうした中、未だに煙に巻かれているのが「利上げの開始時期」だ。今回は、その利上げの時期を逆算してみたい。

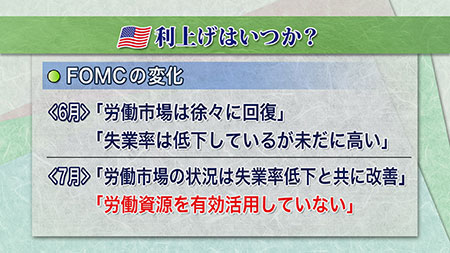

その前に、7月29-30日のFOMC声明文で注目されるポイントを一つ。6月には「労働市場は徐々に回復を示している。失業率は低下しているが未だに高い。」との見解を示していたが、今回は「労働市場の状況は失業率の低下と共に改善。しかし、様々な労働指標から労働資源を有効活用していないことが分かる」との認識を示した。これは、失業率が低下しても、内容が伴わなければ根本的な回復とはえいえないということを言っている。ここで言う「労働資源の有効活用がなされていない」とは、「低賃金のパートタイム労働者」に偏った雇用の増加傾向に対し警鐘を鳴らしたもので、イエレンFRB議長のハト派的な傾向を見ることが出来る。

さて、利上げはいつになるか、である。

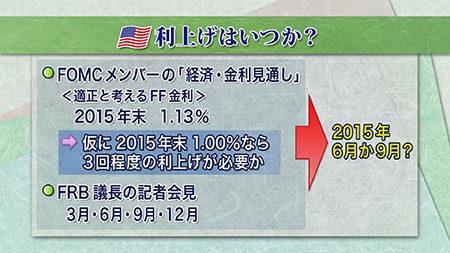

FOMCメンバーの「経済・金利見通し」(6月時点)では、彼らが適正と考えるFF金利の水準が公にされているが、2015年末の時点では1.13%となっている。現在想定されているのは、2014年10月28-29日のFOMCで量的緩和が終了し、その後「かなりの期間」をおいて金融政策の正常化へすると進んでいくシナリオだが、仮に、2015年末のFF金利を(「経済・金利見通し」に近い)1.00%と仮定する。すると、現在は0.00%〜0.25%の設定であるから、今後3回程度の利上げが見込まれる。

また、利上げのタイミングを考えるときに鍵となる要素として、FRB議長の定例記者会見がある。重要な政策変更であり、通常なら、その場を使って丁寧な説明を行うことになるからだ。そして、FRB議長の定例会見が行われるのは、3月、6月、9月、12月の4回。先に記したように2015年末までに3回程度の利上げが見込まれるとして逆算をすると、6月、後ズレしても9月に利上げ、という見方ができるのではないだろうか。

市場には、「利上げの時期は2015年末、或いは2016年」といった見方がある。その一方で、今後の景気回復ペースが余程強ければ、3月に利上げ開始という可能性も残されている。また、ハト派的な思惑、タカ派的な思惑もあるだろう。ただ、2015年の6月、或いは9月、というのは意識をしていい一つの目安になるのではないか。