グローバルナビ フロント

マーケットナビ

バックナンバー

今週はアメリカの長期金利の急低下が市場の話題となった。今年に入って、3月7日の2.8188%や4月2日の2.8081%を上限、2月3日と5月5日の2.5680%を下限とするレンジ相場が続いていたが、12日の米10年債利回りが2.6611%で終わると、翌13日から一気に低下幅を広げ、15日には終値で2.4893%にまで低下。一時、2.4716%まで利回りが低下している。

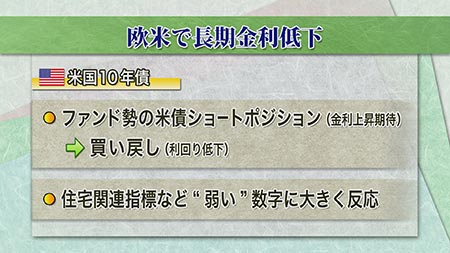

アメリカ長期金利の急低下の背景には、ファンド勢の動きがあった。ここまでFRBの資産買取り額縮小が予定通り進んできたこともあり、長期金利の上昇を見込んだファンド勢の米債ショートポジションが膨れ上がっていた。しかし、米債の利回りが、テクニカル的なポイントを下抜けたとあって買い戻しの動きが加速したようだ。

15日には4月米消費者物価指数コアや5月NY連銀製造業景気指数、更には、米新規失業保険申請件数が市場予想を大幅に上回る強い数字となったものの、逆に米長期金利は低下。その後に発表された4月米鉱工業生産や5月全米NAHB住宅市場指数が弱い数字となると、ダウ平均の下落とともに一気に低下幅を拡大させている。強い米指標には反応が鈍く、逆に弱い指標に過剰反応する神経質な展開だが、一部の市場参加者からは「2.5%を割り込んだことで、目先の達成感はある」との声も聞かれる。チャート的には2013年10月30日の2.4709%や2013年7月3日の2.4140%が次なるサポートレベルとはなっているが、市場のポジション調整がどこまで続くかを見極める必要がありそうだ。

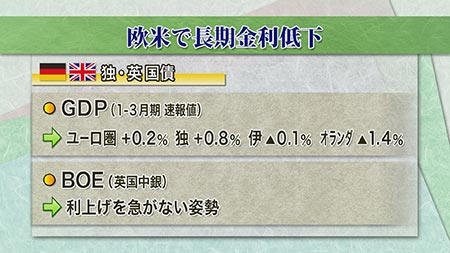

また、この動きは欧州市場にも波及している。15日に発表された1-3月期のユーロ圏GDP速報値が前期比0.2%の低成長となり、欧州各国のGDP速報値も、独は0.8%を記録したものの、仏はゼロ成長、イタリアはマイナス0.1%、オランダもマイナス1.4%と、軒並み景気回復力の弱さを印象付ける数字だった。また、英国ではBOEが「四半期インフレレポート」を14日に公表したが、景気回復は、依然として初期の段階にあるなどとして、利上げを急がない姿勢を見せている。その結果、独・英国債が買い上げられ、米国債同様に急激な長期金利低下を演じることとなった。

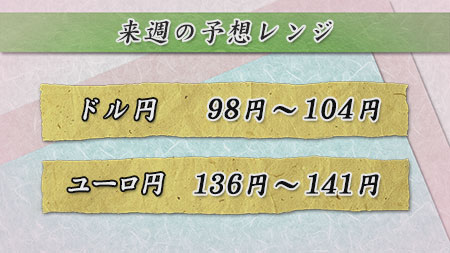

ドル円は、米長期金利の急激な低下を受けて一時101.31円までドル安円高が進む場面もみられたが、下値では本邦実需のドル買い意欲が引き続き強いことと、大手マクロファンドのまとまったドル買いなども観測され、今のところ下落幅は限定的となっている。来週も神経質な展開を予想している。

テクニカル的には3月3日のドル安値101.20円がこのところのレンジ下限となっており、下値の目処として意識されているほか、200日移動平均線の位置する101.16円や2月4日のドル安値100.75円が重要なサポートレベルとなっている。上値では、13日のドル高値102.36円が目先の目処として意識されている。

ユーロ円は、200日移動平均線の137.85円が下値(ユーロ安)の目処となっているが、上値では一目均衡表雲下限が位置する140.01円が目先の目処として意識されている。