グローバルナビ フロント

マーケットナビ

バックナンバー

今週のドル円は、ドルの上値が重い展開となった。2日に発表された4月米雇用統計では非農業部門雇用者数が28.8万人となり、失業率も6.3%へ低下したことから、一時103.02円までドルが買われた。しかし、ダウ平均の下落や米10年債利回低下につれて一転ドル売りが強まり、ドル円は下値を試す展開に。GW明けには、日経平均が420円を超える急落となったことや、米長期金利の更なる低下などを背景に、ドルは一時、101.43円まで売り込まれている。ただ、下値では4月11日の安値101.32円、3月14日の安値101.20円、3月3日の安値101.20円がレンジ下限として意識されており、さらに売り込むには材料不足のようだ。

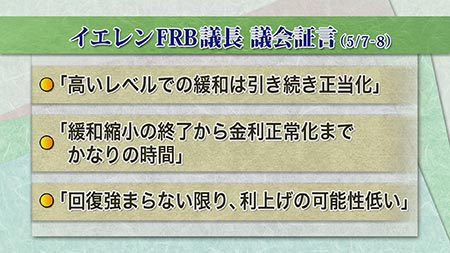

今週は、欧米の金融政策の方向を占う上で重要な発言があった。先ず、米国では、7日に行われたイエレンFRB議長の議会証言の内容に注目が集まっている。イエレンFRB議長は「高いレベルでの緩和は引き続き正当化される」と表明したほか、質疑応答では「量的緩和の縮小が終了してから金利が正常化するまでには、かなりの時間がかかる」との見解を示した。また、8日にも「回復が強まらない限り利上げの可能性は低い」と発言し、2日間にわたった議会証言で緩和策の必要性を強調した。

ただ、4月30日に明らかになったFOMC声明文では「経済活動は冬季の悪天候の影響で急速に鈍化した後、最近上向いてきている」と景気認識を上方修正しており、1-3月期米GDP速報値が示した弱い数字を問題視していないことが伺える。2日に公表された4月の米雇用統計が市場予想を上回る強い結果だったこともあり、現状ではテーパリングの速度を減速させるような状況ではてないようだ。FRBの現時点の基本スタンスは、予定通り資産買取り額を縮小していくものの、買取り終了後の景気動向には慎重な態度を維持している。

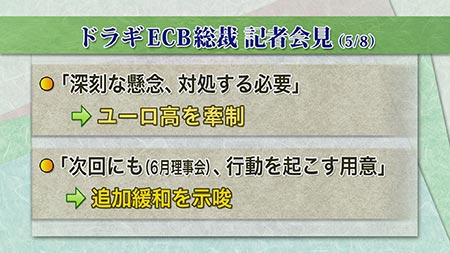

一方、欧州では8日にECB理事会が開催され、政策金利は市場の予想通り0.25%に据え置かれた。しかし、その後、ドラギECB総裁は、ユーロ高に対して「深刻な懸念をもたらしており、対処する必要がある」と強く牽制。「低すぎるインフレ率を長期間受け入れるつもりはない。次回にも行動を起こす用意がある」と、次回理事会での追加緩和の可能性を示唆したため、ユーロ売りが加速する展開となった。ユーロ圏消費者物価指数(HICP)を見極める必要はあるものの、市場では追加緩和の可能性が高まった、との観測が台頭している。

今後は米・個人消費支出(PCEコアデフレータ)、独・消費者物価指数(CPI)、ユーロ圏・消費者物価指数(HICP)などに市場の注目が集まりそうだ。

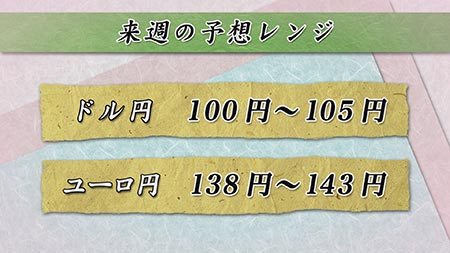

ドル円は、引き続き神経質な展開を予想している。ドル円は、このところ米10年債の利回りの変動に左右されることが多く、米長期金利が上昇するとドルが連れ高となる可能性が高い。それまでは狭いレンジでの様子見に終始しそうだ。13日には4月米小売売上高、15日には日本の1-3月期GDP速報値が予定されているほか、4月米消費者物価指数などが明らかになる。これらを受けた米金利動向に注意したい。

ドルの上値は、5日の高値102.26円がとりあえずの目処。更に、2日の高値103.02円がレジスタンスレベルとして意識されている。ドルの下値では、7日の安値101.43円が目先の目処となっている他、3月3日の安値101.20円が重要なサポートレベルとして意識されている。日経平均が1万4000円をしっかりと維持できるかどうかにも注目している。また、ユーロドルでは、利下げ観測からユーロ売りが強まりそうだ。