グローバルナビ フロント

マーケットナビ

バックナンバー

2015年の円ドル相場は、2日の欧州時間に昨年来の高値となる1ドル105円45銭までドル高が進んだものの、NY市場でのダウ平均の急落を受けて、一転して売りが強まる展開になった。週明け6日には一時103円91銭まで売り込まれる場面もみられたが、米国の株価が落ち着きを取り戻すに連れて、次第に下値を切り上げる動きとなっている。日本の輸入企業を中心としたドル需要は根強く、その後再び105円台を回復している。

量的緩和の縮小(テーパリング)開始を決定した昨年12月17-18日のFOMC。その議事要旨が8日に公表された。その議事要旨の内容を確認したことで、テーパリング開始への市場の懸念がかなり後退したようだ。

先ず重要なことは、FOMCの多くのメンバーが『慎重な』量的緩和縮小を支持した点である。また「当面は物価の動向を注意深く監視する必要がある」として、今後は失業率よりインフレ見通しを重視する方針も確認できた。異例の低金利を継続させる目処となる「フォワードガイダンス」について、バーナンキFRB議長は既に、失業率が6.5%以下になっても、インフレ見通しが2%を超えてこない限り継続するという考えを示しており、このスタンスが議事要旨でも明確になった。

今年の相場を占う上で、米国経済の動向が重要なのは言うまでもないが、なかでも住宅市場は重要な要素となっている。米国の長期金利が安定した動きとなるなか、主要都市の住宅価格は年率で15%前後上昇している。その結果、住宅ローンを借りている人のうち、含み損を抱えている人が、ここ2年間で約12%から6%程度に半減した。借り手の延滞率低下に伴い、銀行の不良債権比率も大幅に減少している。借り手にも貸し手にも余裕ができてくるということは、消費にも投資にもプラスに作用するだろう。

タカ派のメンバーが増える2014年の新体制移行後のFOMCを見極める必要はあるが、少なくとも今回のテーパリング開始に当たって、バーナンキ議長はソフトランディングに成功したと言っていい。

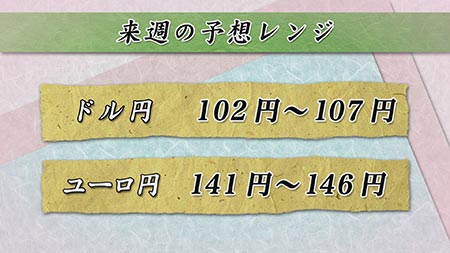

ドル円は、来週も引き続き底堅い動きとなりそうだ。ドル買い意欲が非常に強い日本の輸出企業に加え、海外での直接投資やM&Aに伴うドル需要も増大しているとみられ、少しでもドル安円高に振れると、こうしたドル買いが膨らむ傾向にある。2日のドルの高値105円45銭が昨年来の高値として意識されているが、テクニカル的に重要なレベルであるこの水準を完全に抜けてくれば、ドル高に弾みがつく可能性も否定できない。