グローバルナビ フロント

マーケットナビ

バックナンバー

今年の外国為替市場は、アベノミクスへの期待や異次元の金融緩和の影響を受けて、年初からドル買い円売りが先行する展開。5月22日には一時1ドル=103円74銭まで急激にドル高円安が進んだ。ところがバーナンキFRB議長が量的緩和の終了を示唆すると、米国経済への先行き懸念などから、一転してドル安円高となり、6月13日には一時93円75銭まで売り込まれる場面もみられた。

その後は一進一退の展開が続いたが、再び徐々にドル高が進み、今月のテーパリング開始決定では、ドル買い円売りが加速。政策変更直後には1ドル=104台半ばまでドル高が進んだ。振り返ってみると、2013年は前半が安倍総理と黒田日銀総裁が、後半はバーナンキ議長が主役の年だったと言っていいだろう。

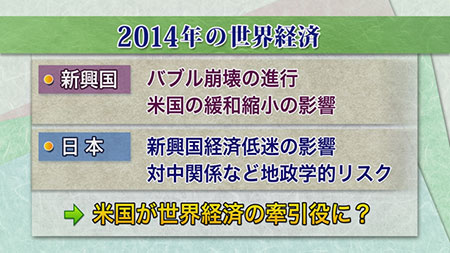

来る2014年は、まず中国をはじめとした新興国経済の行方に注目が集まる。なかでも中国では、既にバブル崩壊ともとれる現象が始まっている。これは中国国内での過剰投資が直接の原因であることは間違いないが、FRBの量的緩和政策の修正を見込んだ資金が、中国など新興国から流出していることも大きな要因となっている。実際にテーパリングが始まったことで、こうした資金流出が加速すれば、新興国経済への影響は一層深刻になるだろう。

一方の日本経済は、テーパリングの開始でドル高円安が進むことによって、当面は輸出産業中心に為替メリットを享受することになる。ただ、これまで世界経済の成長のエンジンとなっていた新興国経済が落ち込めば、日本経済も当然のことながら影響を受けることは避けられない。日本経済は確かに政権交代後、アベノミクスの影響で明るさを取り戻したかにみえるが、世界経済の機関車としての役割はまだ荷が重い。

悪化し続ける中国など近隣諸国との関係も、日本経済にはマイナス材料。日本企業は既に生産拠点を中国以外の新興国に移すなどの対策を取り始めているが、市場としての魅力も大きい中国との関係悪化は、やはり大きなハンデ。中国や北朝鮮の地政学的リスクも、今年以上に深刻になれば、やはり経済への影響は避けられないだろう。

欧州経済は、来年も通貨ユーロの構造的な問題に悩まされるのは間違いない。結局、2014年の世界経済の命運は、米国がどこまで現在の好調な景気を持続できるかにかかっているのではないか。12月のFOMCの声明文で、米国の実質ゼロ金利政策は、失業率が6・5%を下回っても、インフレ率が2%以上になるまで続けられる方針が示された。このメリットを活かして、米国経済が世界経済の牽引役となれるかどうかが来年のポイントだろう。