グローバルナビ フロント

マーケットナビ

バックナンバー

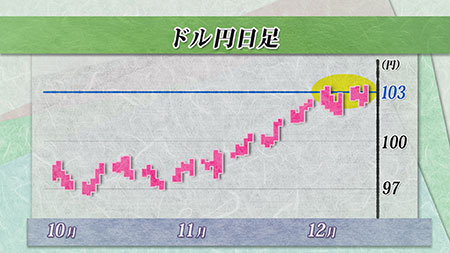

今週の外国為替市場は、先週末に発表された11月の米国の雇用統計が強い数字となったことを受けて、週明けからドル買いが先行した。懸案となっていた米財政協議が、超党派で構成された上下両院の予算委員会で合意に達したことから、10日もドル高が加速。さらに12日には、日本の年金資金の運用方針を巡り、厚生労働省が国内債券比率の引き下げを受け入れる姿勢を示したと伝わったことから、外貨建て資産による運用が増えるとの思惑が広がり、1ドル=103円台後半まで円安ドル高が進んだ。11月の米国の小売売上高が市場予想を上回る強い数字となったことも、ドル買いが膨らむ一因となった。

6日に発表された11月の米雇用統計では、非農業部門の雇用者の増加幅が20万人台に達したという事実もさることながら、失業率が10月の7.3%から7.0%にまで一気に低下。これが市場にとって一番のサプライズとなった。しかし、これまでは米国で強い経済指標が出ると、「金融緩和の規模縮小(テーパリング)の開始時期が早まる」との見方から、株価は軟調に推移していたが、今回は全く逆の動きとなった。市場は、仮にテーパリングが早期に実施されても、米国経済は克服できるだけの力をつけたと自信を持っているようだ。

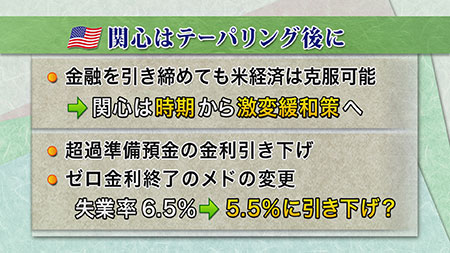

FOMCメンバーからも早期開始を示唆する発言が出ているほか、著名FEDウォッチャーのジョン・ヒルゼンラス氏が12月のテーパリング開始を予想するなど、引き締め政策への転換の環境は整いつつある。仮に12月のテーパリングが見送られたとしても、今後数カ月の間に実施されるのはまず間違いない。市場の関心はもはや、テーパリングの時期ではなく、「テーパリングと同時に何を行うか」という激変緩和策の内容に移りつつある。

可能性の高いものは2つ。超過準備預金金利の引き下げとゼロ金利政策の解除時期の先送りだ。金融機関の超過準備に対してFRBが付与する0・25%の金利=超過準備預金金利は、インターバンク市場のオーバーナイト金利よりも高いため、これを引き下げれば、銀行の融資姿勢が積極的になり、景気にもプラスの影響を与えるとされている。

一方、ゼロ金利政策の解除時期は、バーナンキ議長が失業率6・5%メドとの方針を打ち出しているが、これを5・5%に引き下げるのではとの観測が浮上している。11月の雇用統計で既に7・0%に急低下していることを受けて、ゼロ金利の解除も早まるのではとの懸念が出ているだけに、この引き下げが実施されれば、テーパリングの影響をかなり緩和できるだろう。

ドル円相場は、来週にかけて引き続きドルの底堅い動きが続きそうだ。17-18日にFOMCを控えており、それまでは神経質な動きとなる可能性が強いものの、仮にFOMCがテーパリング開始を決定したとしても、ドルや株価の底堅さに基本的な変化はないと予想している。むしろ米国経済の底堅さを意識した買いが強まることも考えられる。ドルの上値では、105円台半ばに強い抵抗線があるが、この水準を突破すれば、円安ドル高が加速する可能性も想定しておいた方がいい。