グローバルナビ フロント

マーケットナビ

バックナンバー

今週の日経平均株価は、3日に一時1万5794円15銭まで買い上げられたものの、その後は週末6日に11月の米雇用統計の発表を控えて、戻り売りが先行した。年金資金の運用方針の変更を受けて、機関投資家などの買いが先行してきたが、ここへ来てさすがにスピード調整となったようだ。

今年の日経平均株価の推移を見てみると、1万6000円の壁が厚いことが分かる。5月23日には一時1万5942円60銭の年初来高値をつけた直後に急落。結局、1000円安という暴落となった。今回の再チャレンジでも、今のところこの壁にはね返されている形だ。

一方、一時は1ドル=103円台までドル高円安が進んだドル円相場も、週末にはドルが伸び悩み、東京市場では101円台後半まで円が買い戻されている。

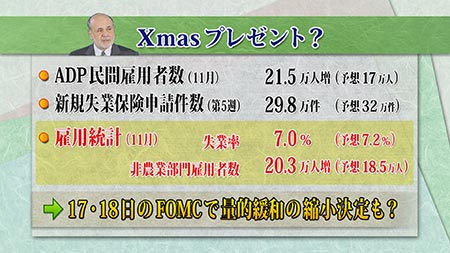

今週は、4日に発表された米国のADP民間雇用者数が11月は21.5万人(市場予想17万人)の増加、新規失業保険申請件数が11月第5週に29.8万件(同32万件)で、いずれも雇用情勢の改善が裏付けられる数字となった。

さらに週末8日に発表された11月の米雇用統計でも、失業率は7.0%で市場予想の7.2%より強い数字となったほか、非農業部門の雇用者数は20.3万人の増加で、やはり市場予想の18.5万人を上回った。こうした雇用関係の統計数字の改善を受けて、週末の米国市場ではとりあえずドル買いが先行。ニューヨーク・ダウも値上がりして始まるなど、米国経済の強さを“素直”に評価する形となった。

しかし、一方でバーナンキFRB議長が今月17・18両日のFOMCで量的緩和の規模縮小(テーパリング)に踏み切るのではとの観測が、にわかに再燃している。バーナンキ議長が、市場に予期せぬクリスマスプレゼントを贈った場合、ある程度の混乱は避けられない。イエレン副議長の議会証言を受けて、テーパリングはしばらく遠のいたとの見方が広がっていただけに、仮に年内にテーパリングが始まるとなると、市場にとってはかなりのサプライズ。雇用情勢の改善を受けた市場関係者の“素直”な反応が、いつまで続くかは保証の限りではない。

仮にテーパリングが前倒しされた場合、日本経済にとっては円安要因としてプラスに働く面もあるが、米国経済や新興国経済にとってはマイナスに働くため、手放しで喜べる話ではない。やはり市場の波乱要因として警戒しておく必要がある。

ドル円相場は来週にかけて、とりあえずドルの底堅い展開を予想している。日本企業の実需のドル買いだけでなく、機関投資家もドル買いも根強いものがある。下押しを丁寧に拾っていきたいところだ。100円台後半がドルの下値のメドとして意識されている。上値では3日の高値103円38銭や5月22日の年初来高値103円74銭が目先の抵抗線となっている。

もし、ドル円がこの水準を超えて円安ドル高に進んだ場合、日経平均株価も厚い壁だった1万6000円を突破するかも知れない。ただいずれにしても、バーナンキ議長のクリスマスプレゼントがあるかどうかについて、市場はしばらく神経質にならざるを得ないだろう。