グローバルナビ フロント

マーケットナビ

バックナンバー2011年12月24日放送

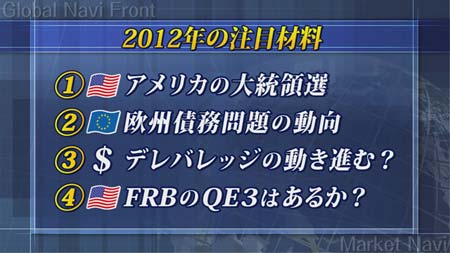

来年は4つの材料に注目してみたい。

まずはアメリカの大統領選挙。為替相場が選挙の際に材料となれば、マーケットが動く要因になる可能性がある。ただ、見向きもされない場合、全く市場へ影響を及ぼさない展開もあり得るだろう。

今年一年市場を騒がせた欧州債務問題。しかし、結局のところ根本的な解決策が何も示されていないことから、来年もくすぶり続けるだろう。

もう一つ注目したいのがデレバレッジの動き。金融機関の自己資本を規制する「バーゼル3」が2012年末から段階的に導入されることを見越して、リスクポジションの縮小が一段と進む可能性がある。

最後に、今年も注目されたFRBによるQE3の導入について。一層の金融緩和となれば、当然ドル安材料として意識されることになるだろう。

アメリカの経済指標としては、注目していきたいのが「雇用指標」。非農業部門雇用者数がマイナスになることはなくなってきたが、大幅増ともいかずに厳しい状況が続く。

失業率は年末にかけて減少しているものの、就業希望者の減少がそので実体は依然として厳しいという見方もある。

もう一つ注目したいのが、住宅価格。2008年から下落を続けていた住宅価格だが、そこから一向に回復の兆しが見られない。アメリカでは住宅価格が個人の消費動向を左右する面があるため、住宅価格の低迷は同時に個人の消費マインド低迷を意味することになる。

これらを踏まえての来年のドル円相場のレンジであるが、基本は72−79円でもみあうことになるだろう。ただ、ヨーロッパ危機の悪化を背景として、来年末にかけて円高が進み70円も視野に入る可能性があると考えておきたい。