榊原・嶌のグローバルナビ

マーケット・ナビ

今週21日のFOMCでは「アメリカの景気回復と雇用拡大のペースが過去数ヶ月の間に減速してきている」という認識を示した。また、「インフレ基調は現在FRBが雇用の確保と物価安定の促進に長期的に一致していると委員会が考える水準を、幾分か下回っている」「景気回復、物価安定を維持するために、必要な追加緩和措置をとる用意は出来ている。」としている。8月10日の会合からいくつか変更が見られる。

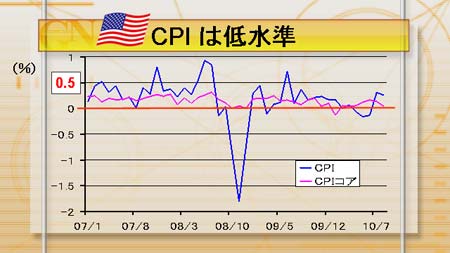

FRBはこれまでもインフレ基調が低下方向にあるとの見方は示したが、新たにインフレ基調に関して、「長期的に一致していると委員会が考える水準を、幾分か下回っている」との文面を追加している。この文面からFRBは物価水準に配慮していく方針であることが伺える。事実、米国のCPI、コアCPIは共に今年に入ってから、0.5%を下回る低水準となっている。そして景気回復、物価安定のために、金融緩和を行う方向あるとしている。今年はあと2回(11月2−3日と、12月14日)FOMCが開催されるが、ここで金融緩和が行われるとの見方が強い。この際の金融緩和は、FRBによるアメリカ国債の購入(量的緩和)である可能性が高そうだ。

そうなると、米国債が買われることで米長期金利の利回りが低下して、ドル相場には売り圧力がかかり、ドル円は再び下落するリスクが出てくる。金曜日には先週15日に続いて為替介入が実施されたとの報道が伝わった。また、日米首脳会談では特に為替に付いての言及はなく、介入を批判されることもなかったと伝わっているが、日米の経済環境を考えると、ドル円相場は引き続き上値が重い状態が続きそうだ。

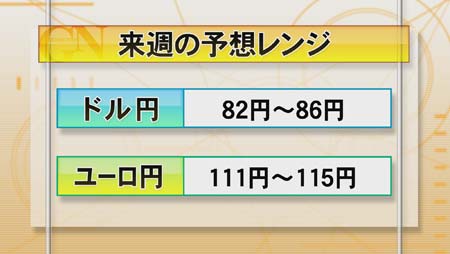

米金融緩和観測もあり、ドル円相場は売り圧力が根強い。週末には介入と見られる動きがあったが、上値が重い状態が続きそうだ。

ユーロ円はユーロドルが上昇したことで値を伸ばす場面もあったが、ドル円の上値が重く、はっきりとした方向が定まりにくい状況。ドル円が一段安となれば、ユーロ円にも下落リスクが伴う。