10月31日のハロウィーンに日銀が行った追加緩和。このサプライズをきっかけに、膠着状態だった外国為替市場では円安ドル高が一気に進行。年末に向けて荒い値動きを繰り返したものの、基本的には円安が加速した。

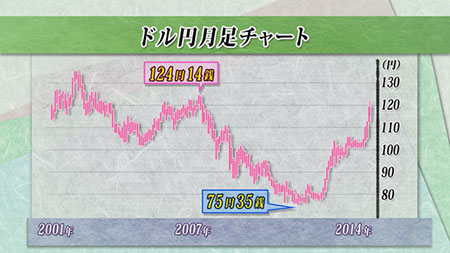

今年の相場は、2007年6月22日のドルの高値124円14銭から始まり、2011年10月31日に安値75円35銭まで進んだ長期的な円高ドル安局面の終了を意味する。来年も、基本的に円安ドル高のトレンドに変化はない。原油価格の急落やロシア金融市場の混乱などの懸念材料はあるものの、年明けにも再びドルの上値を試す余力は残っているだろう。

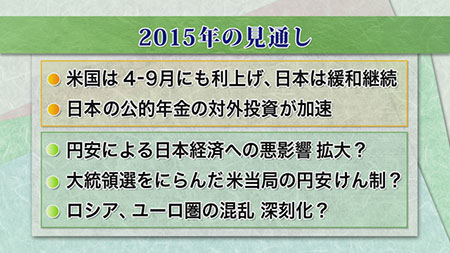

米国はFOMCが12月の声明文で金融政策の見通しを変更したように、「金融政策正常化」への準備が着々と進んでいる。イエレン議長は、早ければ4月の利上げを示唆しており、市場でも6月か9月の政策変更を予想する声が強い。一方、日銀は10月31日のハロウィーン追加緩和を実施。事実上の円安誘導が国策として進められている。日米のマクロ経済政策のベクトルが相反している以上、今年の円安ドル高基調は、来年も続くとみていいだろう。

この傾向は需給面でも裏打ちされている。18日に日銀が公表した「7-9月期資金循環統計」では、この3ヶ月間に日本の公的年金が2.2兆円分の外国債券、外国株に資金をシフト。本格的な投資先の見直しを進めており、こうした傾向は少なくとも今後1年間は続くとみて間違いない。

それでは、このドル高基調に転換点があるとすれば、どういった局面になるのだろう。円安ドル高について、現状では米国から懸念する声は上がっていない。ドル高ユーロ安は不況に苦しむEU諸国からも歓迎されている。デフレ脱却を確固たるものにしたい日本にとっても、ドル円の上昇はむしろ望ましい状況で、今のところドル高のトレンドが問題視される環境ではない。

しかし一方で、過度の円安は実質賃金の低下や消費低迷の原因とされており、こうした状況が日本の株価に悪影響を与える状況になると話は違ってくる。また大統領選挙をにらんだ米当局が、ドル高を牽制するような発言を始めた場合も、相場が大きく転換するサインとなり得る。さらに、原油価格の下落が加速したり、ロシアやユーロ圏の混乱が深刻化した場合は、相対的に安全とされる円に資金が環流する可能性も否定できない。

こうしたリスク要因はあるものの、当面は円高基調が続く可能性が強く、目先は2007年6月の1ドル=124円14銭を目指す展開になるだろう。125円台の抵抗線を抜けてくれば、次の節目となる135円台まで円安が加速する場面も想定される。