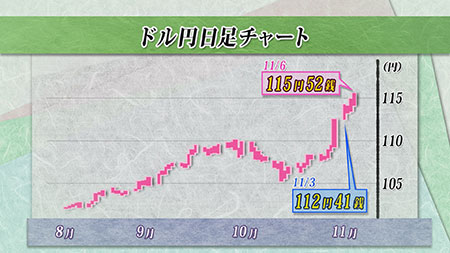

今週のドル円相場は、大幅にドル高が進んだ。日銀の追加緩和をきっかけとしたドル高基調が続いていて、6日には、一時、115.52円までドルが買い上げられた。しかし、日経平均先物に利食いの売りが大量に持ち込まれたことをきっかけにドルも下落。一時114.06円までドルが売られるという荒い値動きを見せた。ただ、週末にかけては再び115円台を回復。市場参加者からは「本邦実需勢や本邦長期資金の買いが断続的に出てくることが予想されている」との声が多く聞かれている。

今週のドル円相場は、大幅にドル高が進んだ。日銀の追加緩和をきっかけとしたドル高基調が続いていて、6日には、一時、115.52円までドルが買い上げられた。しかし、日経平均先物に利食いの売りが大量に持ち込まれたことをきっかけにドルも下落。一時114.06円までドルが売られるという荒い値動きを見せた。ただ、週末にかけては再び115円台を回復。市場参加者からは「本邦実需勢や本邦長期資金の買いが断続的に出てくることが予想されている」との声が多く聞かれている。

今週は、先週末に金融市場を揺るがした衝撃が、そのまま受け継がれた。その衝撃とは、日銀が決定した追加金融緩和である。5対4という僅差による決定だったが、市場では、この時点での追加緩和は殆ど予想されておらず、大きなサプライズとなった。主な内容は以下の4項目。(1)マネタリーベース増加額を10~20兆円増やして年間80兆円に設定。(2)長期国債の買入量も30兆円増やして年間80兆円に。(3)国債の残存期間を最大3年程度延長して7-10年に延長。更に、(4)ETFとJ-REITの購入をそれぞれ3倍増の3兆円と900億円に拡大。

また、日銀のサプライズ緩和が断行された日の夕方には、GPIFが中期計画の変更について正式に発表。基本ポートフォリオの変更が明らかになった。具体的には、国内債券への投資を60%→35%に減少する代わりに、国内株式を12%→25%に、外国債券を11%→15%、外国株式を12%→25%へそれぞれ増加させるというもの。今年6月末のGPIFの運用残高は127兆円であるから、単純に計算すると、国内債は31.7兆円の減、一方、国内株式、外国債、外国株式はそれぞれ16.5兆円、5.1兆円、16.5兆円の増ということになる。

米国が量的緩和を終了させた翌日に、GPIFはその受け皿となるかのように、外国債券の買入れ増額を発表。そして、黒田日銀総裁はそのGPIFの日本国債売却を引き受けるかのように、長期国債の買入量を大幅に引き上げた。日経平均やドル円の大幅上昇といった動きは当然の帰結であり、今後も予想外の大相場となる可能性を秘めている。

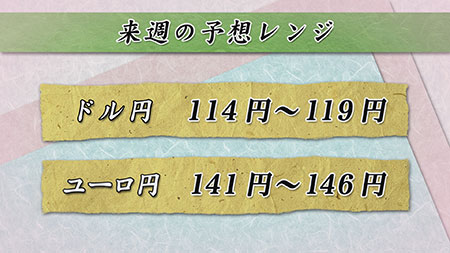

来週のドル円相場は、引き続きドル高基調となりそうだ。本邦長期資金や本邦輸入勢など実需の買い意欲は強い。急速なドル高となったことで、本邦輸入企業を中心にドルの手当てが遅れていると見られる。ドルの上値では、2007年10月15日の高値117.95円が目先の目処として意識されているが、このレベルを上抜けた場合には、2007年6月22日の高値124.14円が視野に入ることになろう。ドルの下値では、既に6日の安値114.06円がサポートレベルとして意識されているほか、5日の安値113.42円もポイントとなってくるだろう。