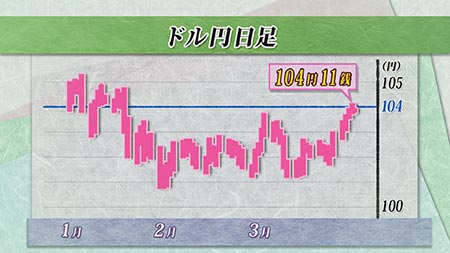

今週のドル円はドルの上値を試す動きとなった。年度末の3月31日には、新年度入り後の日本の機関投資家のドル買いを見越した海外ファンド勢が買いポジションを形成。3月12日以来の1ドル=103円台に入った。さらに、2日に発表された3月のADP雇用レポートで、2月の実績が13.9万人の増加から17.8万人の増加に上方修正されたことを受けて、ドル買いが加速。翌3日には1月23日以来の104円台に突入。一時1ドル=104円11銭の高値をつけた。

円安ドル高方向で動き始めた新年度の相場。第2四半期に入った海外の投資家も、中立的だったポジションをドル買いにシフトしているとみられ、市場では「ファンド勢は久しぶりにアベノミクス・ポジションを取り始めた」との声も聞かれた。

市場が注目していた3月の米国の雇用統計は、非農業部門の雇用者数が19.2万人の増加となり、市場予想の20万人増加を下回った。しかし、冬季の雇用の伸びが低水準だったのは寒波の影響だったとの見方が裏付けられた形となったため、安心感も広がっている。失業率は6・7%で、2月と変わらなかった。

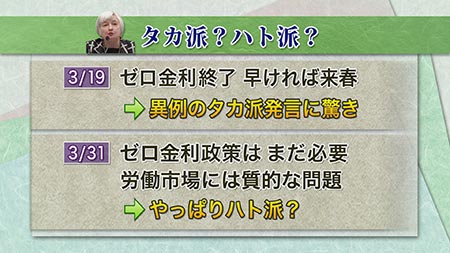

一方、市場は3月31日のイエレンFRB議長の講演での発言を受けて、「イエレン議長はタカなのか?それとも、やはりハトなのか?」という疑問に悩まされている。

3月19日のFOMC後の定例会見で、量的緩和の終了後にゼロ金利政策を打ち切る時期について「早ければ来春」ともとれる発言をして、市場の度肝を抜いたイエレン議長。声明文と同時に発表された「経済金利見通し」でも、2015年末の適切な政策金利を1%と予想するFOMCメンバーが最も多く、そのタカ派的な姿勢に市場は驚いた。

ところが、3月31日の講演でイエレン議長は、「異例の低金利へのコミットメントはまだ必要であり、この先も当面必要だろう。これは他の米金融当局者も広く共有している見解だと確信している」と強調。また、回復傾向にあるとされる労働市場についても「フルタイムではなくパートタイムの職に甘んじる労働者が多い」などと指摘。伸び悩む賃金や低水準の労働参加率なども挙げ、まだ労働市場には質的な問題があるとの考えを示した。タカがにわかにハトに変貌したような印象に、市場は戸惑いを隠せないでいる。

バーナンキ前FRB議長も就任当初は市場との対話に非常に苦労したように、イエレンFRB議長も今後は対話の進め方を巡って試行錯誤を繰り返すことになるだろう。ただ、市場は既に量的緩和の縮小とゼロ金利政策の打ち切りをある程度織り込んでいるだけに、想定外のハト派ぶりが明らかになると、円安ドル高基調に水を差すことにもなりかねない。

来週は7-8日に消費税率引き上げ後、初めての日銀の金融政策決定会合が予定されている。大きな政策変更が行われる可能性は低いとみられるが、官邸が株価の刺激につながるような金融政策の採用を働き掛けているとの観測もあり、注意が必要。9日に公表される金融経済月報も、今後の日銀の政策スタンスを占うヒントになるかも知れない。

また9日には、FOMCの3月18-19日分の議事要旨が公表される。このFOMC終了後の記者会見でイエレン議長のタカ派的な発言が飛び出しているだけに、議事の内容にも関心が集まっている。

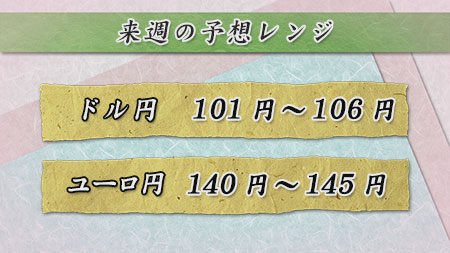

ドル円相場は、引き続き底堅い動きを予想している。チャート的にも上値を試しやすい形となってきている。ドルの下値は1ドル=101円台が岩盤のようになっており、むしろ上値が104円台から105円台に向けて切り上がっていく可能性もある。日銀が追加緩和に踏み切らなくても、基調は暫く円安ドル高となるだろう。