23日の日経平均株価の暴落を受けて、外国為替市場では一時1ドル=100円83銭まで円高ドル安に振れる場面もみられたが、ポジション調整のドル売りの域を出ておらず、ドルの下値は限定的だった。

こうした円ドル相場の背景には、米国の景気に対する強気の見通しと、FRBの金融緩和=QE3の縮小が近いとの観測がある。米国経済のファンダメンタルズへの信認が短期間で揺らぐ可能性は低く、現在のドル高基調は当面続くものと思われる。

23日の日経平均株価の暴落を受けて、外国為替市場では一時1ドル=100円83銭まで円高ドル安に振れる場面もみられたが、ポジション調整のドル売りの域を出ておらず、ドルの下値は限定的だった。

こうした円ドル相場の背景には、米国の景気に対する強気の見通しと、FRBの金融緩和=QE3の縮小が近いとの観測がある。米国経済のファンダメンタルズへの信認が短期間で揺らぐ可能性は低く、現在のドル高基調は当面続くものと思われる。

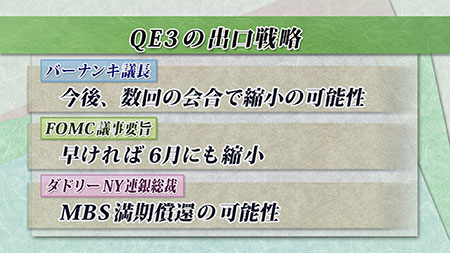

市場が注目していた22日のバーナンキFRB議長の議会証言では、「いつ出口戦略が始まると考えているか」との委員長の質問に対して、バーナンキ議長が「雇用市場の改善が継続すれば、今後数回の会合で資産購入のペースを縮小させる可能性がある」との見解を表明。これを受けて、米債券市場では10年債利回りが2%の大台に乗せるなど、金利が急上昇(価格は暴落)、市場参加者を慌てさせた。

FOMC議事要旨(4月30-1日分)でも、複数のメンバーが「経済成長が力強く持続的であれば、早ければ6月にも債券購入のペースを減少させる意欲を示した」ことが判明。QE3の出口が近づいているとの市場の観測をある程度裏付けることになった。

市場では、バーナンキ議長の発言を一種の「決意表明」と認識しており、議長の定例記者会見が予定されている9月か12月にも、QE3の規模縮小が開始されるのではないかと予想している。

議会証言の前日に行われたダドリーNY連銀総裁の講演でも、「MBSを満期償還させる」可能性に言及しており、金利の急騰を防止する具体的な出口戦略が既に議論されていることが分かる。

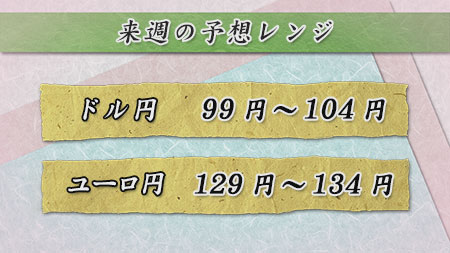

ドル円は引き続き1ドル=100~105円レンジで推移すると予想している。23日の日経平均株価の暴落局面でも、100円台では日本の機関投資家などの買い意欲が非常に強く、ドルの底堅さが目立った。

上値では、22日のドルの高値103円74銭がとりあえずのメドとして意識されているが、テクニカルには105円49銭が抵抗線となっている。ドルの下値では、23日の安値100円83銭や、10日の安値100円54銭が当面のメドとして意識されており、100円の壁はかなり厚いとみるべきだろう。