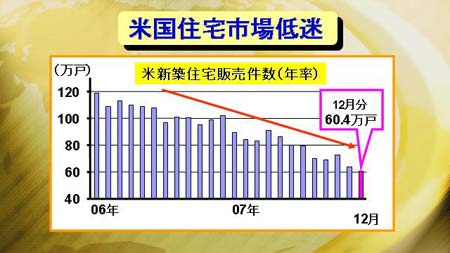

米国の住宅市場の低迷に歯止めがかからない状態が続いている。先週29日に発表された米新築住宅販売件数12月分は60.4万戸と前月の64.7万戸から更に減少した。米国の住宅市場は2005年の後半から2006年の初旬をピークに低下傾向が鮮明となっている。2004年から2006年にかけて、FRBが利上げを実施したことから、住宅市場は落ち込んできたが、今後さらに市場が冷え込んでいく可能性が高くなっている。

住宅市場の冷え込みによって、住宅価格が一層下落すると、サブプライムローン関連の損失が拡大するリスクも出てくるだけに、今後の動向が懸念される。

住宅市場の落ち込みは、米国の経済全体にも響いてきている。先月30日に発表された米国の実質GDP成長率は、前期比年率で+0.6%と、予想の+1.2%を大幅に下回った。住宅建設が大幅に減少していることが大きな要因となっているが、個人消費も2%増と、前期の2.8%増から伸び率が鈍化してきている。住宅市場の落ち込みが個人消費に影響を与え始めていることが明らかになった。

景気の減速、金融市場の混乱に対応するために米連邦準備銀行(FRB)は大幅な利下げを実施している。21日には緊急の連邦公開市場委員会(FOMC)を開催し、政策金利の0.75%引下げを決定した。また30~31日に行われた定例のFOMCでも0.5%の引き下げを決定、1ヶ月で1.25%の大幅な利下げに踏み切っている。

01年から02年にかけてのITバブルの崩壊と「9.11」同時多発テロによる景気減速局面では、FRBは最終的に政策金利を1.00%にまで引き下げた。現在の政策金利は3.00%、過去の例から考えるとFRBは今後も継続的に利下げを実施していくであろう。

今後の焦点はモノラインと呼ばれる金融保証会社の格下げ問題である。モノライン各社はサブプライムローン関連商品への保証で大幅な損失を計上した。そのため、大手格付け会社はモノラインの格付けの引き下げを実施、或いは検討している。フィッチ・レーティングはモノライン第4位のファンシャル・ギャランティー・インシュアランスの格付けを「AAA」から「AA」に引下げた。また、スタンダード・プアーズ社も同社の格付けを引き下げ、業界最大手のMBIAの格付けを引き下げ方向で見直すと発表している。

モノラインの格付けが引き下げられると、モノラインが保証している公共債の格付けも引き下げられ、投資の損失が拡大する可能性が高まる。こうした事態を防ぐためには、大幅な資本増強が必要となる。今後の資本増強策に注目が集まる。

来週は主だったイベントはない。週末にG7が予定されているが、為替問題が主要テーマになることはなさそうだ。FRBの利下げも既に実施され、次回のFOMCは3月であるため、当面材料視されない。市場の注目は今後モノライン問題に集中してくるであろう。

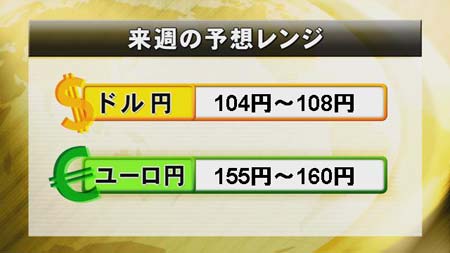

格下げと資本増強策の綱引きが当面続くと予想され、不安定な相場状況が続きそうだ。米国経済の減速とドル金利の低下を受けて、ドル円ではドル安円高圧力がかかってくる可能性は十分にあると見ておきたい。予想レンジはドル円104円-108円、ユーロ円は155円-160円である。