2006年 9月16日の放送

< 1 >

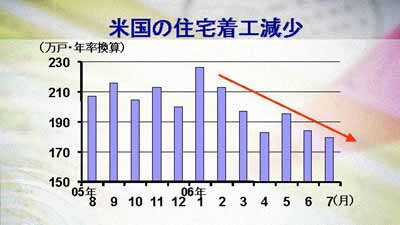

米国経済に関しては、FOMCの声明分の中で言及がある通り、景気拡大の速度が徐々に減速しているように見える。度々、FRBが懸念している住宅市場の落ち込みであるが、その傾向は数字から見ても明らかだ。まず、住宅着工件数の推移を見てみると、今年の1月をピークに徐々に減少し、7月は180万戸を下回る水準(年率換算)にまで落ちこんできている。

< 2 >

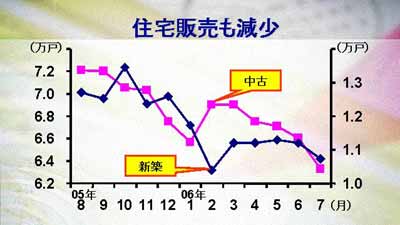

また、住宅市場の弱さは販売件数の推移にもはっきりと表れている。図を見ていただけると分かるが、昨年の秋口をピークに新築住宅も中古住宅も販売件数が減少傾向に入っている。住宅市場は金利動向の影響を最も受けやすい部門の1つである。FRBは2004年から短期金利を上げ続けて、現在5.25%という水準にまで達しているが、この継続的な利上げの影響がここに来て明確に出てきていると言うことができる。

< 3 >

また、雇用環境も決して良い状態にあるとは言えない。非農業部門の就業者数の推移を見てみると、ここのところ数ヶ月間は10-15万人程度の伸びにとどまっている。一般的には米国経済が堅調であるかどうかのラインは15万人程度と言われているが、その点から考えると、最近の数字は、米国経済の停滞を示す結果になっていると言えるかもしれない。

< 4 >

しかし、一方で経済の底固さを示すデータもある。今週発表された8月の米小売売上高は前年同月比+6.7%と7月の+4.8%から大きく回復している。事前の予想は前年比マイナス。こうした予想値から見ても米国の小売が想像以上に強いことを示している。住宅市場の落ち込みや雇用環境の悪化もこうした消費動向にはまだ波及していない。ただ、消費への影響はやや時間が経ってから起きてくる可能性も十分にあり、消費関連の指標の動向が、今後の米国経済の行方を示すことになるであろう。

< 5 >

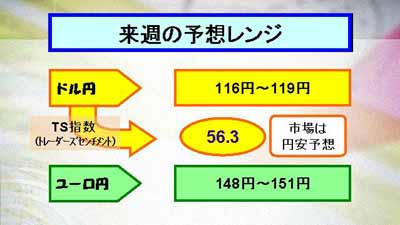

TS指数を見ると、先週は円高を予想する関係者ばかりであったが、今週はいろんな意見に分かれている。G7の動向が不透明なことが大きな原因であるが、結局大きな変化はなく、相場ももみ合いに入ってしまうという市場関係者の失望感が伝わってくるようである。G7の動向次第というところもあるが、米国経済の動向も日本の金利動向も当面は不透明なため、まだしばらくレンジ相場は続くと考えておくのが無難であろう。