2006年 3月18日の放送

< 1 >

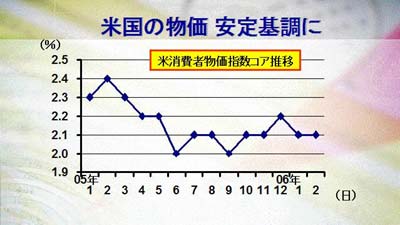

今週16日にアメリカの消費者物価指数が発表になった。ぶれの大きいエネルギーや食料品を除いた、コアの消費者物価指数は年率で2.1%と安定した数字となっている。FRBはコアの物価指数の目標を2%に設定しているが、現状はほぼ目標に近いレベルでの推移となっており、インフレもやや落ち着きを見せているということが見てとれる。

< 2 >

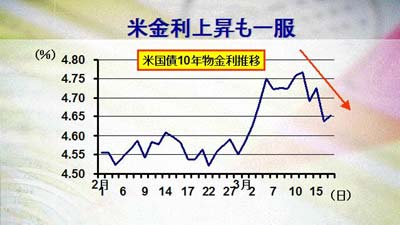

こうした落ち着いた数字の影響もあり、金利市場は一時期の上昇傾向から調整局面に入ってきている。政策金利の5%程度までの利上げは市場は織り込んでいる。一時は更なる利上げの期待が高まったことで長期金利も上昇したが、今週に入ってからは、景気動向次第では利上げの継続は終了する可能性が出てきた、という冷静な判断が多くなり、それに伴って長期金利は反落している。

< 3 >

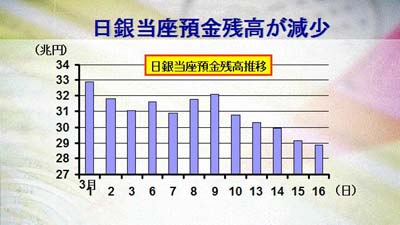

一方、日本であるが、9日に量的緩和解除の発表をした後、日本銀行は日銀の当座預金残高を徐々に減らしている。解除前は30-35兆円の範囲で調節していたが、今週に入って30兆円を割り、連日その金額が減少している。これを受けて長期金利も徐々に上昇しており、10年物国債の利回りで約1.7%にまで上昇してきてきた。結果的に日米の金利差がやや縮小し、為替も円高傾向にやや入っている。

< 4 >

今回の量的緩和解除に関して、内外の投資家の受け止め方に大きな差が見られたのは非常に興味深い。欧米の投資家の大半は、量的緩和解除は歴史的な政策変更であり、今後日本は金利上昇サイクルに入ると考えているようである。そうした予想のもと、日本の債券を売り、円買いをしている投資家も多い。

一方、本邦投資家は、日銀は量的緩和解除後も超低金利政策を維持すると予想し、金利差から外貨投資を嗜好している傾向があるようだ。結果として、為替市場も売り買いが交錯し、乱高下する展開となっている。

< 5 >

先週は大きく円安予想に傾いていたGSEC指数であるが、今週の円高を受けて、円安派が減少し、ほぼ中立の予想になっている。

2月以降、115-120円のレンジに入ってしまっている円相場であるが、今後どちらかに抜けるとすれば、日米欧の金利動向に大きな変化が見られるようになってくることがきっかけとなる可能性が高い。今後も金利動向から目が離せないところであるが、依然目先はレンジ内での推移を予想する。