2005年 12月17日の放送

< 1 >

12月13日に米国でFOMCが開催され、事前の予想通り0.25%利上げが実施されFFレートは4.25%となった。市場では、理が得の実施よりも声名から「緩和的」という表現が削除されるかどうかに注目が集まっていた。実際の声明にはこの「緩和的」という表現が削除され、その代わりに「引き締めが必要になる可能性が高い」という表現は追加された。この変更により、市場では米国の利上げ継続の終了は近いとの観測が広がり、アメリカの金利上昇に打ち止め感が強くなってきた。

< 2 >

FOMCのこの決定を受けて、将来へのインフレ期待感から買われてきた金価格が反落を始めた。12月に入って上昇のスピードが速くなっていた金相場が、この変更により一気にムードが変わり一転して急落している。ちょうど米系の運用会社などが12月の決算に向けての調整をしやすいという季節要因があった中であったことも反転に大きな要因になった。この金の下落をきっかけにいろいろな市場で調整が連鎖的に発生している。

< 3 >

まず、為替相場であるが、対円でのドルの下落がきっかけとなって、ここまで円全面安で進んできた為替相場に大きな調整が入った。欧米の投資家に加え、日本の個人投資家の円売りポジションもつみあがっている中で、ヘッジファンドなどが持ち高解消の円買いをあらゆる通貨で進めていった結果、この3日間で大きなものになると9%近くの下落をするという激しい動きとなっている。ドル円も120円台から一気に115円にまで突入した。

< 4 >

こうした調整は日本の株式市場にも影響を与えた。金や為替で大きな痛手を負った投資家が損失を補填するために、利益の乗っている日本株式を処分したことにより、一時期1万6000円に届こうかという勢いで上昇していた日本株式市場の反転を誘った。その結果、日経は12月の上昇分をすべてなくす形でのクローズという形になっている。日本の個人投資家の買い意欲は依然強いものの、こうした、利益確定の売りの勢いに押される状態が続いている。

< 5 >

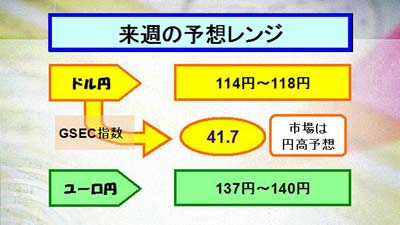

来週の為替相場は非常に読みにくい。今回の円高が単なる調整であるのか、トレンドが変わったと見るのかについて、市場関係者の中でも意見が真っ二つに分かれている。今回の急激な円高の展開はそれまでの円安基調があまりに速かったことへの調整と考えるのが自然である。環境が大きく変化したわけではない。しかしながら、調整のスピードがあまりに急だったために来週以降も影響が残る可能性がある。来週は調整がどのあたりで落ち着くのかを市場が探しにいく一週間になり、クリスマス休暇に向けて薄くなっていく市場の中、神経質な動きになる公算が高いと予想する。