2005年 2月19日の放送

< 1 >

先週、述べた通り、私は、中長期的なリスクはドル安サイドと引き続き見ているが、短期的には、ドルが安定する蓋然性が増しているように思える。

過去数ヶ月の為替市場を振り返ると、ドル相場は、10月初めに、それぞれ1ドル=110円台、1ユーロ=1.23ドル近辺で取引されていたが、外国為替市場において、米国の経常収支赤字に対する懸念が急速に高まり、ユーロドルは、12月30日に1ユーロ=1.3666ドル、また、ドル円は、1月17日に1ドル=101円68銭までドル安が進んだ。しかし、ドルは、この12月終わりから1月中旬を境に買い戻され、先週、1ドル=106円66銭、1ユーロ=1.2732ドルまでドル高が進み、今週に入って、1ドル=105円、1ユーロ=1.30ドル近辺で安定的に推移し始めている。

< 2 >

ドルが当面安定的に推移すると考えているのは、まず、現在の1ドル=105円、1ユーロ=1.30ドル近辺が、各国当局にとって。心地よい水準と考えられるからである。

すでに述べたように、ドルは、年末から年始にかけて、1ドル=101円台、1ユーロ=1.36ドル台まで下落したが、どうもその前後で、特に米欧当局が、為替安定で合意したした節がある。また、市場では、これには、ブッシュ政権が、任期第二期目の最重点政策に年金改革を据え、それによって拡大する財政赤字の安定的なファイナンスのために、ドル安は好ましくないと考え始めたためともいわれている。 いずれにしろ、ドルは、年末年始のボトムから、すでに4-6%反発しており、落ち着きどころとしてはよいレベルであろう。

また、今週、グリーンスパンFRB議長は、金融政策について議会証言を行ったが、証言内容は、FFレートが年末4%程度まで徐々に引き上げられるだろうという市場の中心的なシナリオを、踏襲したものであり、為替相場に与える影響はほとんどなかった。すなわち、ドルが今後大きく動くためには、米国景気の予想外の急拡大や予想以上の減速によって、市場におけるFFレートの見通しが、大きく上方ないし下方に修正されたときであろう。私は、先週述べたとおり、後者のリスクのほうが高いと考えているが、そのような見方が市場に浸透するまで、ドルは安定的に推移しよう。

< 3 >

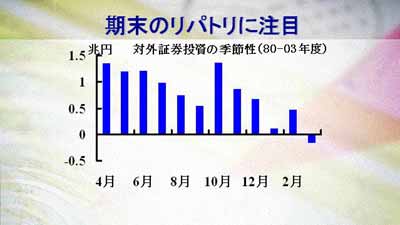

また、このようにファンダメンタルズや政策面でのリスクが均衡した場合、資本フローが為替相場に大きな影響を及ぼすことがある。この観点からは、わが国機関投資家による年度末に向けてのリパトリエーションが注目される。

財務省が発表している対内対外証券投資の月次データを下に、1980年度から2003年度における対外証券投資の季節パターンをみると、年度始めに資金流出が急増し、半期末である9月に向けて緩やかに減少したのち、下半期に入ると再び資金流出が増加するが、年明けの1-3月期には、流出の急減あるいは資金流入に転じる傾向がみてとれる。また、年度によっては、1-3月期に大幅な入超になることも珍しくない。

このわが国機関投資家による期末のリパトリエーションは、そのときどきの為替、株価、投資スタンス等によって、大きく変化するため、単純に予測することは危険であるが、今年度も、大幅な入超になる可能性もいぜん残されており、その場合、資金流入によって、円高がもたらされることになる。

< 4 >

最後に、グリーンスパン議長も、今回の議会証言で述べたとおり、今回の金利引き上げ局面では、FFレートの誘導目標がすでに1.5%引き上げられたにも関わらず、この9ヶ月間、長期金利(10年物国債利回り)は逆に0.6%低下するという奇妙な現象が起きている。これは、歴史的にもまれで、例えば90年代の金融引き締め局面では、93年12月からの9ヶ月間で、FF金利が1.8%上昇する一方、長期金利も1.7%上昇している。また、99年1月からの金融引き締め局面では、同じく9ヶ月間でFF金利は0.6%上昇したが、長期金利はそれを凌ぐ1.4%の上昇となっている。

これは、果たして、FRBが経済インフレ見通しを誤っているのが、あるいは、債券市場が、期待成長率と期待インフレ率を見誤っているのか、議論が分かれるところである。次回は、このあたりを、米国のインフレ構造の変化という観点から考察してみたい。

< 5 >

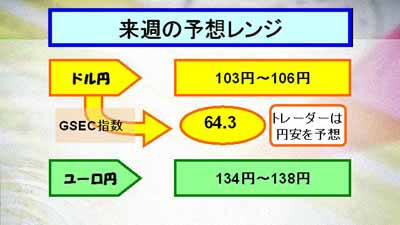

以上見てきたように、現在の主要通貨水準は、各国当局にとって心地よい水準にあるといえ、また、ファンダメンタルズや政策の観点からも、短期的にリスクはバランスしている。さらに、今週発表された経済指標やグリーンスパン議長の議会証言も、市場に金利見通しの変更を迫るには至らなかった。したがって、ドルは、当面、現在の105円近辺を中心に安定的に推移するとみている。GSEC指数も、今週は64.3%に上昇し、先週までの著しい円高予測が修正された形となっている。