2005年 1月8日の放送

< 1 >

外国為替市場では今週ドルが買い戻された。ユーロ/ドル相場は、年末の薄商いの中、特段の材料もないまま、1ユーロ=1.3666ドルのユーロ史上最高値(ドルの最安値)まで、ドル売りが進んだが、その後、急激に買い戻され、今週は、1ユーロ=1.3155ドルまで、わずか4営業日間に3.9%もドルが反発した。

また、ドル/円相場もその例外ではなかった。年末には、再び1ドル=102円32銭までドル安が進んだが、今週に入って買戻しが入り、1ドル=105円19銭と3営業日間に2.8%のドルの反発となっている。

< 2 >

今週、ドルの買い戻しに拍車をかけたのは、火曜日に発表された12月14日分のFOMC議事録であった。その中で、FRBは、12月の利上げ後も、実質FFレートは、物価の安定を維持するのに必要な水準を下回っており、また、インフレは、経済の安定成長に対して、明確に中長期的なリスクであると述べ、今後も、金融緩和の削減が間違いなく継続されることを示唆した。

外国為替市場では、昨年10月からの米経常収支赤字を材料としたドル安の流れは、年前半は継続するという見方がいぜん根強いものの、FOMC議事録を受けて、一部には、市場のメインテーマは、すでに、経常収支から日米金利差に移行してきており、今後、ドル/円相場は、1ドルー115円に向けて反発していくとも見方も出てきた。

< 3 >

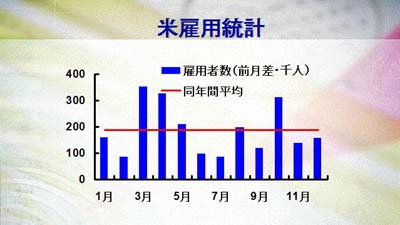

昨日発表された米国12月分の雇用統計によると、非農業雇用者数は、前月比157千人の増加となり、市場の事前予想(175千人)を若干下回った。一方、10、11月分は、それぞれ、同303千人、112千人の増加から、312千人、137千人の増加に上方修正された。

また、昨年の雇用者数増加を平均すると毎月186千人となり、最近2ヶ月間の雇用増加は、これを下回っている。外国為替市場では、12月の数字が事前予想を下回ったため、発表直後は幾分ドルが売られたが、雇用の増勢は、11月分から大きく変わっておらず、先月のFOMCにおいてFRBが利上げを実施した際の情勢分析に変更はないものと考えられるため、為替相場への影響も限定的にとどまろう。

< 4 >

今年のドル/円相場は、主要各国経済が、成長率こそ若干低下するものの、概ね堅調に推移し、特段、政治・経済面での危機が起こらないことを前提とすれば、100円から110円のレンジを中心として、年間変動率十数パーセントの安定推移が予想される(昨年の年間変動率も12.0%と83年来の最低水準)。

しかし、この中心的なシナリオに対するリスク・シナリオは2つあり、ひとつは米国経済の予想以上の減速とそれが招来するドル危機、今ひとつは、中国経済バルブの破裂とそれが招来するアジア経済危機であろう。現在は、中国経済の実質GDP成長率は、昨年の9.1%から本年は8.0-8.5%に(中国国家発展・改革委員会)、米国経済のそれは、昨年の4.5%程度から本年は3.5%程度に緩やかに減速することが予想されているが、これらのリスクシナリオが現実のものとなれば、前者は、 1ドル=120円を超える円安を、後者は、1ドル=90円を超える円高をそれぞれもたらす可能性がある。

< 5 >

前述の通り、現在、外国為替市場では、昨年からのドル安の流れがいぜん継続しているとの見方と、市場の関心は、日米金利差に移り、すでに、ドル高の流れが始まっているとの見方が交錯しており、ドル/円相場は、当面、荒っぽい値動きながら、方向感のない展開となることが予想される。

また、 12月の数字が事前予想を下回ったため、発表直後は幾分ドルが売られたが、雇用の増勢は、11月から大きく変わっておらず、先月のFOMCにおいてFRBが利上げを実施した際の情勢分析に変更はないものと考えられるため、為替相場への影響も限定的にとどまろう。GSEC指数も、55.6%と、ディーラー達の見方も交錯している。インフレ懸念とFRBの政策スタンスを探る上で、来週発表される米国の物価統計が注目される。