2004年 10月30日の放送

< 1 >

来週、11月2日に行われる米国大統領選挙は、ブッシュ大統領、ケリー候補のどちらが勝ってもおかしくない程の接戦となっている。特に、フロリダ州やオハイオ州では非常に僅差となることが予想される。そこで懸念されるのが、4年前の大統領選挙において、フロリダ州で勝敗が決まらず、州裁判所、最高裁判所の審議を経て、選挙の決着がつくまでに6週間を要した事態が繰り返されることである。

しかし、その可能性は決して小さいとはいえない。すでに、投票者名簿の登録等で、共和党、民主党の両党から、訴訟に持ち込む動きが出てきている。したがって、今回の大統領選挙においても、数週間勝者が決まらず、政治的混乱が継続する事態が懸念される。そうなれば、ドル安が加速することになろう。

< 2 >

また、民主党のケリー政権が誕生した場合、増税や歳出削減による景気の減速が懸念される。これまで、繰り返し述べてきたように、現状、米国経済の中心的な予想成長率は4%程度になっているので、これは、ネガティブ・サプライズとなろう。この場合、新政権は、景気減速の緩和と経常収支赤字の削減のために、緩やかなドル安容認政策を採用する可能性が高くなる。

したがって、ケリー政権が誕生した場合、財政・為替政策を担当する財務長官に誰が任命されるかが重要なポイントとなろう。また、日本の為替介入と絡みでは、国際担当の財務次官に誰が任命されるのかも非常に重要であろう。

< 3 >

ブッシュ大統領が再選された場合、基本的には現在の政策が継続されるとみてよいであろう。しかし、そのような中にも、リスクは存在する。まず、パウエル国務長官、ラムズフェルド国防長官が交代する可能性が高いとみられている。後任には、ネオコンのウォルフォウィッツ氏の名も上がっており、より強硬な外交姿勢になるとの見方がある。この場合、核開発を続けるイランに軍事的アクションを採る可能性が高まり、中東情勢のドル沼化につながろう。

また、スノー財務長官、テーラー財務次官の去就は未知数だが、彼らが交代するようなことになれば、米国のドル政策や日本の介入政策に対する米国の対応にも変化が出てくる可能性がある。

< 4 >

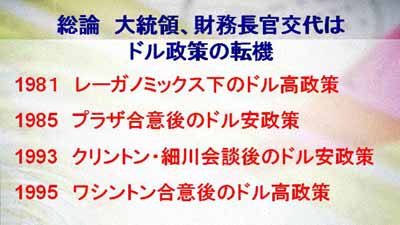

歴史的にみて、米国のドル政策と大統領、財務長官の交代には密接な関係が関係がある。1981年に発足したレーガン政権第1期では、リーガン財務長官によって、レーガノミックス下のドル高政策が採用されたが、1985年に始まったレーガン政権第2期においてベーカー財務長官が就任すると、米国の為替政策はドル安に転換され、プラザ合意後のドル急落を招いた。

また、1993年に発足したクリントン政権の第1期では、対日強硬政策によて、ベンツェン財務長官の下、1ドル=80円までのドル急落が招来されたが、1995年にルービン財務長官が就任すると、米国の為替政策は「強いドル政策」となり、1998年には、1ドル148円までのドル高となった。したがって、米国の大統領、財務長官の交代は、総論として、米国の為替政策を占う上で、非常に重要な要因といえる。

< 5 >

今週、ドル円相場は、半年ぶりに105円台に突入したが、これは、米国大統領選後に新政権がドル安容認政策に移行する可能性をすでに外為市場が反映し始めたものである。したがって、この文脈からは、今回のドル安局面は中長期的なのもので、まだ始まったばかりとみることが出来よう。

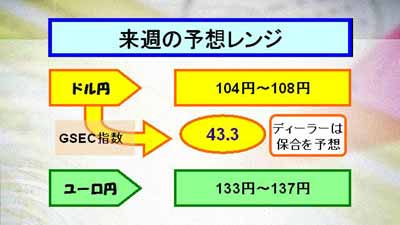

来週、最大のリスクイベントは無論米大統領選挙であるが、私は、新大統領がなかなか決まらず、政治的な混乱がドル安を助長するリスクに注視している。そして、その可能性は決して小さくないとみる。また、金曜日に発表される米国10月分の雇用統計において、非農業雇用者数が市場予想の164千人を大きく下回っても、ドル安が加速することになろう。来週中に1ドル=104円台まで円高が進行するリスクをみている。GSEC指数は43.3%と、ディーラーたちもえドルの続落を予想してる。