2004年 6月19日の放送

< 1 >

今週火曜日に発表された米国5月の消費者物価指数は、エネルギー価格の上昇から全体こそ前月比0.6%と高い伸びを示したが、変動の激しい食品とエネルギーを除いたいわゆるコア・レートの伸びは同0.2%と落ち着いたものとなった。このため、コア・レートの前年比上昇率は4月の1.8%から1.7%にむしろ低下し、グリーンスパンFRB議長が金融政策を決定する上で重視しているといわれている同じく食品・エネルギーを除いたコア個人消費デフレーターの前年比上昇率も5月には若干低下するとみられる。これを受けて、それまで金融市場に醸成されつつあった今月末のFOMCにおける0.5%利上げ説は完全に払拭され、0.25%の利上げが再びコンセンサスとなった。今後、FOMCまで金融政策の決定に大きく影響を与えそうな経済指標の発表もなく、またFRBもあえて金融市場にサプライズを与えることは避けると考えられるため、おそらく、FOMCは今月末市場の予想通り0.25%の利上げを実施する公算が非常に高い。この結果、為替市場にとって、利上げはすでに「過去の話」となり、もはやドル買い材料とは認識されない可能性が高い。

< 2 >

一方、わが国経済は引き続き好調さを呈しており、今後、2週間にまとまって発表されるわが国の経済指標も力強い内容となろう。たとえば、6月29日には鉱工業生産が発表されるが、4月の前月比3.5%に続いて、5月も同2.5%の高い伸びが継続すると市場ではみられている。また、この分では、7月1日に発表される6月の日銀短観も景気の好調さを裏付ける内容になる公算が高い。したがって、外国為替市場では、今後2週間、米国の利上げがすでに織り込まれた一方、わが国の好調な経済がクローズアップされ、円買い材料となる可能性が高い。

< 3 >

このような市場におけるテーマのシフトは、すでに資本フローに現れてきていると見ることもできる。外国人投資家による対内株式投資は、5月下旬の株価指数の変更にともなる入れ替えの動きを調整すれば5週連続の売り越しとなっていたが、先週3,447億円の買い越しとなった。さらに、わが国投資家による対外株式投資も、3月22日以来10週連続買い越しが継続していたが、先週は312億円の小幅売り越しとなっている。したがって、資本フローは、円売りから円買いに転換したとみることができる。

< 4 >

このように、今後、短期的に円高圧力が強まると考えれば、財務省の次の一手がおのずと注目されることになる。財務省は、昨年9月以来継続して大量介入を実施してきたが、本年3月16日に最後の円売りを実施して以来、その後円が反落したこともあり、介入の実施を手控えている。また、今後、円高圧力が強まったとしても、市場参加者の多くは105円以上で円売り介入が再開されると考えている人は少なく、また、一部には、7月始めに財務官の交代人事を控え、財務省は為替介入が実施しにくいとの見方もあり、そうした思惑が逆に円高を加速する可能性も否めない。

< 5 >

6月末のFOMCにおける0.25%の利上げは、外為市場にとってすでに「過去の話」となり、もはやドル買い材料とは認識されない公算が高い。また、6月末のイラク権限委譲にむけてテロが頻発しており、いわゆる地政学的リスクによって、ドルが売られることもあろう。

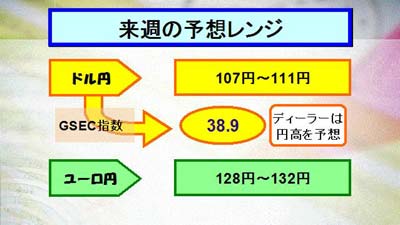

一方、今後2週間に発表される鉱工業生産、日銀短観といった経済指標は、わが国景気の力強さを追認する内容となり、円買い圧力が高まる可能性も高い。さらに、市場では、円売り介入の再開は、105円までないとの見方が支配的なため、そういった思惑が円高を加速することもあり得る。したがって、今後2週間に、105円まで円高が進展する可能性は、決して排除し得ない。GSEC指数も38.9と、ディーラーも円高でみている。

しかし、長期的には、財政改革が遅々として進まない中、あるいは、むしろ小泉政権下において「大きな政府」路線に戻る兆しすら見られる中、景気回復、インフレ期待によるわが国の長期金利上昇が財政破綻に繋がるとの思惑から、大きく円が下落するリスクには特に注意しておきたい。