2004年 4月17日の放送

< 1 >

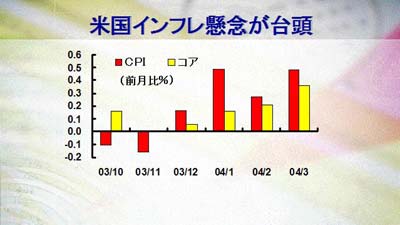

14日に発表された米国3月の消費者物価指数は米国におけるインフレの台頭を示唆する内容となった。消費者物価全体では、前月比0.5%の上昇と市場予想の同0.3%上昇を大きく上回るものであった。さらに注目すべきは、変動の激しい食品・エネルギーを除いたいわゆるコアCPIも前月比0.4%の上昇と、市場予想の同0.2%上昇を大幅に上回ると同時に、単月では2001年11月

以来の高いの伸びを記録した。

< 2 >

また、前々回の放送では、今月2日に発表された3月の雇用統計において、非農業部門雇用者数が前月比308千人増と予想を大幅に上回るものとなったと申し上げたが、その後に発表された雇用関連統計も、米国において、雇用の増勢が強まっていることを示した。たとえば、毎週発表される失業保険新規申請件数を4週間移動平均でみると、足元では344千人と昨年9月の400千人から継続的に減少していることがわかる。なお、米国労働省は、先週申請件数が増加(360千人)したのは、四半期の初めやイースター休暇による季節変動が統計的に上手に調整されていないためとみており、引き続き雇用の増勢は強まっていると考えられる。

< 3 >

金融市場では、インフレ懸念と雇用の増加を受けて、米国の中央銀行である連邦準備制度による利上げ観測が急速に高まっている。米国の政策金利でフェデラル・ファンド金利の先物相場をみると、8月までに0.25%の利上げがほぼ織り込まれた形となっている。また、インフレ懸念と利上げ観測から長期金利も上昇しており、3月中旬には3.69%まで低下していた10年物米国債利回りは、今週4.4%まで上昇している。

< 4 >

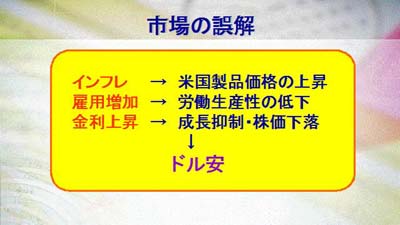

為替市場では、米国のインフレ、雇用増加、金利上昇がドル買い材料と捉えられ、今週、ドルの対円相場は105円台から109円台に急騰した。しかし、市場の認識とはことなり、インフレを米国製品の価格上昇、雇用増加を労働生産性の低下、また、金利上昇を成長抑制・株価下落要因と捉えれば、これらは、明らかなドル売り要因である。したがって、為替市場が、いつまで、インフレ、雇用増加、金利上昇で、ドルを買い続けることができるのか、いささか疑問が残る。

< 5 >

しかしながら、市場は、今のところ、米国のインフレ、雇用増加、金利上昇をドル買いと捉えていることは事実であり、今後さらに米国経済の堅調さを裏付ける経済指標が発表されれば、ドルは、110円を突破してオーバーシュートする可能性が残されている。また、来週20日(火曜日)の米上院銀行委員会におけるグリーンスパン連邦準備制度理事会議長の証言で、どの程度インフレ懸念や利上げの可能性が示唆されるかも注目される。しかし、前述のように、よく考えてみれば、インフレ、雇用増加、金利上昇のどれをとっても、実は、ドル安要因である。また、イラク情勢はベトナム化しているといっても過言ではなく、ひとたび為替市場が、これらのポイントに目を向ければ、再びドルが売り進まれる可能性も高い。来週は、106円から111円のレンジの荒っぽい値動きを予想している。GSEC指数は45.0となっており、市場参加者は若干の円高でみている。