2004年 3月13日の放送

< 1 >

日米の景気が順調に回復してきているが、逆に目を引くのがユーロ圏経済のもたつきぶりだ。上のグラフは実質GDP伸び率(前年比)の推移を地域別にみたもの。2003年に入り、米国のGDPは2.1%(1Q)→2.4%(2Q)→3.6%(3Q)→4.3%(4Q)と徐々に騰勢を増している。日本も2002年の第3四半期に前年比プラスに転じてからは、2003年にはいり2%台の成長を維持、直近の第4四半期には3.4%の高成長を示現した。一方、ユーロ圏のGDP伸び率は2002年後半に1%程度の伸び率を示したが、その後は0.5%前後の伸びで低位安定となっている。

< 2 >

ユーロ圏のなかでも特に低成長が目立つのが、ドイツ経済である。実質GDP(前年比)は0%の前後をうろついており、前年からほとんど増加していないことがわかる。失業率は若干改善に向かっているとはいえ、10%台で高止まりしている。物価の上昇率も徐々に鈍化しており、直近2月の前年比伸び率はついに1%を割ってしまった。このうち、医療費など公的サービス価格の値上げ分を除くと、実質0.5%前後の伸びにまで低下してきている状況だ。

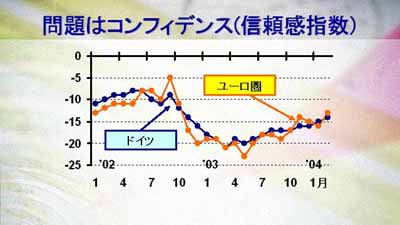

< 3 >

特に悩ましいのが個人消費動向である。企業はリストラを進めており、設備投資などはドイツでも復活が見られるのだが、消費がなかなか戻ってこない。上はユーロ圏全体とドイツの消費者信頼感指数の推移。両指数とも多少戻して来ているが、過去2年間一度もプラスになったことはなく、ずっと水面下で低迷していることがわかる。このため欧州中央銀行総裁であるトリシェ氏自身が、消費を奨励するようなスピーチまで行っているほどである。

消費が低迷する背景のひとつは、構造改革の推進である。欧州は構造改革を促進することで企業が競争力を取り戻し、景気を浮揚させることを主眼においている。しかし短期的には痛みが伴うため、一般の人々は将来への不安から消費を抑制する側にまわってしまうのだ。

< 4 >

このため市場では金融政策の出動が不可避と判断、欧州中央銀行(ECB)に対して強く利下げを督促する格好となっている。上のグラフの青線はECBの政策金利である2週間物レポレートの推移だが、昨年6月以来ずっと2%に据え置かれたままになっている。オレンジの線は先物の短期金利推移を示しており、青い線より下にある場合は、市場がECBに「早く利下げをしなさい」と督促していることを示している。グラフからわかるように、今年に入りオレンジ色の先物短期金利は急速に低下しており、まさに青い線を下回ろうとしている。市場は、日米に比べ成長がもたつくユーロ経済を見て利下げは不可避と判断、ECBに再び利下げを迫ってきているのだ。

だが、ドイツ人のエコノミストたちに意見を求めると、意外にも利下げの可能性は低いと述べる意見が多い。ECBはルールにのっとって政策を運営しており、ただちに利下げをする必要はなく、現状の金融政策運営は正しいと支持する声が多いのだ。よほどデフレが進むか、為替でユーロ高にならない限り、ECBは利下げをしそうにもない。市場との軋轢は当面続きそうである。

< 5 >

このところ上昇傾向にあったドル円は112円台に乗せた後一服、12日の東京市場では111円近辺での推移となっている。金融当局は未曾有の大介入を継続しており、この規模の介入が続く限り、大きく円高に振れることは目先考えにくい。従って短期的には上記レンジ取引が続くことになろう。しかし、日本政府が保有する外貨準備高は100兆円を突破しそうな勢いとなっており、昨年来の大規模介入はこのところ連日国内外のマスコミで取り上げられている。従って、長期的にみれば、現在のようなペースでのドル買い円売り介入を続けることは難しく、いずれドル円レートは市場の需給を主体とした動きに回帰することになろう。その場合は、再度円高局面に振れる可能性が高いと思われる。

波乱材料は株式市場動向だ。今週はNYダウはじめ、主要先進国の株価が大きく下げている。これらの動きは昨年春以降上昇トレンドに合った株式市場がグローバルに転換期を迎えていることを示しており、しばらくは当面の下値を探る展開となろう。その場合、もし日本の株式市場の下げが他国以上にきつくなると、海外投資家によるドル買い円売りが活発化する恐れがあろう。

G-SECインデックス(市場アンケート)速報は40.0。先週から一転、円高を見込む市場参加者が増えている。