2004年 2月21日の放送

< 1 >

アジアといえば中国、インドが注目されているが、ASEAN諸国の経済も堅調に推移している。上はシンガポール、タイ、インドネシア各国の主要株価インデックス推移。97年から98年にかけてのアジア危機到来で大きなダメージを受けたASEAN各国だが、その後は米国のITブームや世界的経済回復の動きに伴い、株価も大きく戻していることがわかる。

< 2 >

またアジア危機を教訓に防衛策を積極的に講ずることで、他国から信頼を得たことも大きい。1999年11月のASEAN+3(日中韓)首脳会議により、「東アジアにおける自助・支援メカニズムの強化」の必要性が謳われた。その後2000年5月のASEAN+3財務大臣会議がチェンマイで行われ、通貨交換の形(スワップ)で短期的な資金の融通を行う取極め等を定めるチェンマイ・イニシアティブが表明された。上は日本とASEAN主要5カ国との間で締結された通貨スワップ取極の現状である(資料:財務省)。

投資先の国に変調が起きると察知された場合、まず為替レートに投資家の懸念が現れる。途上国においては、為替レートの変動を安定させるメカニズムを持つというのは特に重要であり、その意味で、上述のプログラムは貴重な役割を担っていると言えよう。

< 3 >

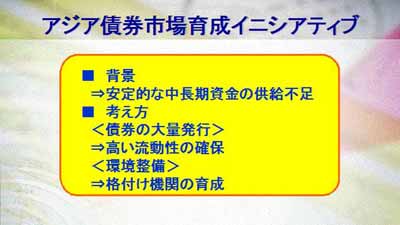

もうひとつの反省点はアジアにおける債券市場が未成熟だったことだ。日本人を含め、アジア各国は貯蓄率の高い国が多い。なにより恒常的な経常黒字の存在がその事実を示している。しかしながら、その資金は米国や欧州などへ流れてしまい、アジアの中で資金不足のセクターに還流されるというメカニズムがないのが現状である。アジア危機も米国を中心とする海外投資家に短期資本を過度に依存していたことがネックとなった。そこで現在日本を中心に整備しようとしているのが、債券市場の育成だ。安定的な中長期投資家を育成することで、短期資本に過度に頼らない金融環境を構築しようというわけである。そのためにはASEAN主要各国など、力のある国が大量に債券を発行することが第一の目標となる。投資家はなにより流動性の低さを嫌う。買いたい時に買え、売りたいときに売れる・・・・この環境が整備されて初めて投資家はカネをつぎ込むのである。そのためには官民一体となって促進することが必要となろう。

< 4 >

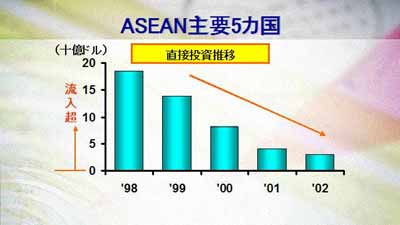

経済はおおむね好調に推移しているASEAN各国であるが、懸念される点も多い。そのひとつが最近急減している直接投資の推移である。上はASEAN主要5カ国(シンガポール、タイ、マレーシア、フィリピン、インドネシア)の直接投資収支の合計額の推移。グラフから一目瞭然であるが、このところ資金流入超の落ち込みが激しい。国別ではインドネシアが赤字化しており、資本流出が止まらない状況となっている。直接投資をもっとも呼び込んでいたのはシンガポールだが、それでも99年に78億ドルあったものが02年には20億ドルへと激減している。マレーシア、タイなども急減しており、深刻な問題になりつつある。中国やインドという大国がかつての繁栄を取り戻すべく台頭してくるなか、アジア各国間の競争は一段と激しくなりつつある。ASEAN諸国も今後は資本面での整備はもちろん、規制面のさらなる緩和等を推進していかないと、これまでのような高成長を維持することは難しくなると言えるのかもしれない。