2003年 11月29日の放送

< 1 >

10月中旬から下落傾向にあった日本株だが、今月下旬から反転してきている。引け値ベースで見ると10月の高値(11161円)から15%近い調整を見せたものの、28日の大引けは10100円となり、足利銀行の報道にもかかわらず比較的堅調な動きを見せている。個人投資家の損失確定売りが一巡したと見られるほか、大手銀行決算に見られるように日本企業の9月期決算が総じて良かったことで、再び買い安心感が広がっているようだ。

今後の鍵はやはり外人投資家動向だが、ファンダメンタルの改善が引き続き景気指標等で確認されて行けば、そう大崩れすることもなさそうだ。

< 2 >

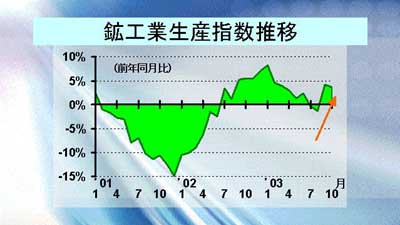

発表される景気指標は引き続き改善傾向にある。上は経済産業省が発表している鉱工業生産指数(原指数)の前年同月比推移。2001年は大幅な低下に見舞われたが、その後回復基調となっていることがわかる。10月の季節調整済み指数で見ると、前月比で0.8%上昇、指数としては2001年3月以来約2年半ぶりの高水準だ。事前予想ほどの伸び率ではなかったものの、しばらくは堅調な動きが続きそうだ。

< 3 >

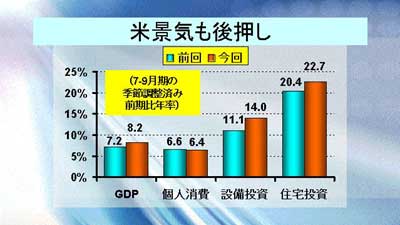

また米国が猛烈な高成長を続けているのも日本経済にとっては強力な支援材料。7-9月期の米GDPは季節調整済み前期比年率換算でなんと8.2%というほぼ20年ぶりの高成長となった。速報値の7.2%でも市場を驚かせたが、今回の改定値はさらにそれを上回った。上は項目別の修正値比較。個人消費こそ若干の下方修正となったが、設備投資は約3ポイント、住宅投資は2ポイント強それぞれ上方修正されている。

< 4 >

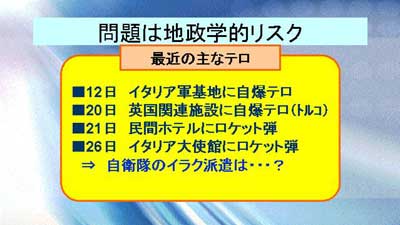

順風満帆に見える経済環境だが、リスクは政治にある。最近20日間だけでもイラク近辺では上記のような出来事が起きており、イラク問題はすでに“ベトナム化”しているとの指摘も多い。最近ではイラクをシーア派・スンニ派・クルド人の3分割にして統治しようという案まで出てきているが、行末は依然流動的だ。アメリカ自身はイラクから早期に撤退したいのが本音、とも言われているが、撤退すればさらなる混乱は避けられず、引くに引けない状況となっている。

今後思いも寄らない事態に悪化するリスクは残っており、経済への影響も未知数であることに注意したい。

< 5 >

21日(金)の海外市場は108円台後半でもみ合いとなり、結局108円76銭で越週した。

24日(月)の東京市場は休場。海外では対ユーロでドルが上昇したため、対円でも109円台半ばまでドルが上伸した。引けは109円35銭。

25日(火)の東京市場は109円40銭前後での小動きが続いた。海外では発表された米GDP改定値が高い数字となったため、一時ドルは110円を突破したものの、その後はドル売り優勢となり、結局109円40銭で引けた。

26日(水)の東京市場は109円台半ばでオープン。その後は同レベルでの小動きが続いた。海外では発表された一連の米経済指標が強いものとなったがドル買いとならず、むしろ投機筋によるユーロ買いにドルは急落する展開となった。対円でも一時108円86銭まで下落、引けは109円05銭だった。

27日(木)の感謝祭を控え東京市場、海外とも109円台前半での小動き。

28日(金)の東京市場は、足利銀行への公的資金注入検討の報道でやや円売りが先行、109円台半ば近くでのもみ合いとなっている。

金融当局による強力なドル買い介入や足利銀行関連の報道の影響で目先ドル売り圧力は後退しているようだ。しかし110円台では本邦輸出企業によるドル売りオーダーがずらり並んでいるとの話もあり、しばらくはレンジ内の動きか。

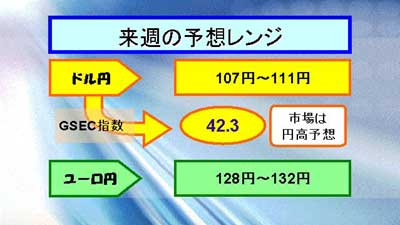

G-SECインデックス速報は42.3。引き続き円高予想が多い。