|

|

|

2002年 11月9日の放送

< 1 >

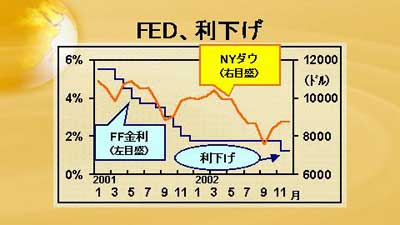

米FRBがほぼ1年ぶりに利下げに踏み切った。しかも50BP(=0.5%)の大幅利下げであり、新しいFF金利は1.25%となる。上のグラフは、昨年1月以降のFF金利推移とNYダウの動きを示したもの。グラフが示すように、FRBによる本格的な金融緩和は昨年がヤマであった。昨年末にFF金利は40年ぶりの低水準にまで低下したにもかかわらず、株価は今年半ばから大幅に下落、依然として景気の先行き不透明感が強いままであるところにFEDの悩みがあると言える。

それにしても、1.75%という低水準からさらに50BPも下げるというのは思い切った決断である。米株がこのところ比較的堅調に推移していたこともあり、市場では一段の利下げに慎重な見方が多かった。金利の場合下限はゼロなので、あと1.75%しか“のりしろ”は残っていない。並みの中央銀行総裁であれば、景況感がよほど悪化しない限り、次の機会まで利下げを温存したがるものである。“市場の期待を裏切らない。常に早目早目に手を打つ”---グリーンスパンが90年代から一貫して見せてきた基本理念は今も健在だ。FEDは最近日銀の量的緩和の手法まで研究し始めていると聞くが、ひょっとするとグリーンスパンは、景気を浮揚させるためならあらゆる手段を迅速に講ずることを内心堅く決意しているのではなかろうか。

< 2 >

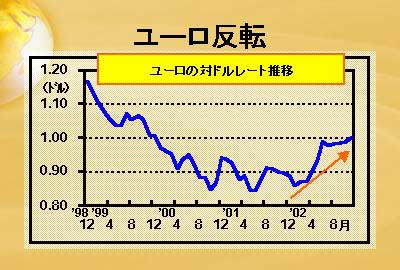

このところ為替市場でユーロが買われている。上のグラフは98年12月末以降現在までの推移。99年1月にユーロが発足したとき、1ユーロは1.16ドルであった。ユーロ誕生を祝し、99年の1月初旬こそ一時1.18ドル台まで買われたが、以降は期待を裏切り続ける日々が続いた。

98年から99年にかけて日本の機関投資家はユーロ建ての債券投資を積極的に行ったが(当時は1ユーロが130円台)、円高に見舞われ、あまり成功しなかった。99年から2000年にかけて欧州企業が米国への直接投資や証券投資を活発に行なったことがユーロ安の原因となった。また、ECBの金融政策も市場との対話がうまく行かないことが多かったため、信認を失った。

しかし今年に入り、ユーロはようやく本格的な反転を見せたようである。7月に一度パリティ(1ユーロ=1ドル)まで上昇した後、しばらく0.98ドル近辺でもみ合っていたが、今月に入り再び1ドルをブレーク、一段と上昇しそうな気配を見せている。

< 3 >

ユーロ発足当時、人々がユーロに強気になった理由の一つとして「国際ポートフォリオのシフトが始まる」との予想があった。つまり、ドルに偏重したポートフォリオの是正が始まり、人々はユーロ投資の比率を引き上げる、との思惑が高まったのである。この思惑ははずれ、今までそのような動きは起きていない。しかしこれからそれが起きる可能性は高まっている。

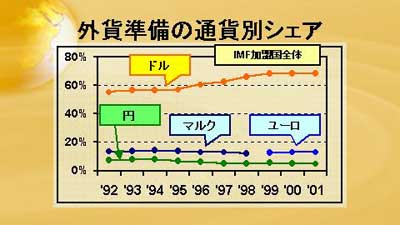

特に今後注目されるのは中央銀行の動きであろう。上のグラフはIMF加盟国全体の外貨準備における通貨別比率の推移を示したものである(Data:IMF)。これを見ると、今のところ米ドルが圧倒的なシェアを誇っており、92年当時は55%に過ぎなかったが、2001年には68%へシェアが上昇している。欧州通貨を見ると、ユーロが13%前後で横ばいとなっているほか、グラフには示さなかったが、ポンドが4%前後でこれも横ばいとなっている。円のシェアは94年に7.9%まで上昇したが、以降は下落の一途を辿り、2001年のシェアは4.9%だ。特に90年代後半にドルのシェアが高まった要因としては、米国経済が当時圧倒的な強さを見せていたほか、金利が比較的高かったこと、財政の建て直しに成功したことでドルの信認が高まったことなどが挙げられよう。

しかし仮に68%のシェアを60%程度に引き下げ、ユーロが代替すると仮定するとどうなるか。IMFのデータによれば、加盟国全体の外貨準備高合計は1兆6000億SDR(=1兆2000億米ドル)である。その8%なら、1000億ドル近いドル買いユーロ売りが発生することになる。

特に発展途上国の中央銀行は為替の動きに敏感なので、要注意だ。IMF加盟国のうち、発展途上国のユーロのシェアは1999年の14.2%から2001年には15.3%へ上昇している。底流では微妙な変化が起きている。

< 4 >

今後、これら底流で起きている微妙な変化が大きなうねりへと変化する可能性は残っている。米国の経常収支赤字が過去に例を見ないレベルまで膨れ上がっていること、テロ対策により財政が今後大きく悪化する見込みが高まっていること、イラク攻撃に踏み切ることは市場でドル売りの動きを加速しそうなこと、米金利が歴史的低水準に落ち込んだことで他国(特にユーロ)の金利が魅力的な水準になっていること、などを考慮すると、徐々に外貨準備におけるドルのシェアが下落し、ユーロのそれが高まるといったシナリオは大いに考えられよう。ユーロ圏の経済そのものは決して良好なものではないし、また拡大ユーロの行き先がどうなるのか、不透明な部分も多い。しかしよほど大きな失敗でもない限り、リスク分散としてのユーロ買いドル売りの動きは継続しよう。

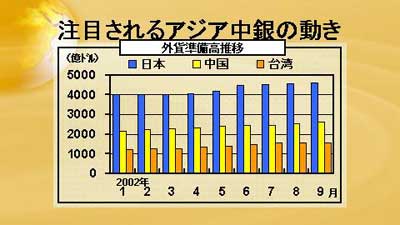

なかでも注目されるのが日本を含むアジア各国の中央銀行の動きである。上は日本、中国、台湾の今年の外貨準備高推移を見たものだが、右肩上がりに増え続けている。このほかにも、韓国が約1100億ドル、シンガポールが約800億ドルの残高を維持しており、まさにアジア各国の中銀は “台風の眼”になっている。

< 5 >

1日(金)の海外市場は122円台後半で推移していたものの、その晩発表予定の米雇用統計が悪化するとの思惑からドルは頭の重い展開が続いた。雇用統計そのものは予想より悪化していなかったが、ユーロが堅調に推移したこともあり、結局122円20銭で越週した。

4日(月)の東京市場は休場。ロンドンでは122円台前半で寄り付き後、ドルじり高の展開。ニューヨークでも122円台半ばまで続伸したが、引けにかけてはドル売り優勢となり、結局122円台前半での引けとなった。

5日(火)の東京市場は122円22銭でオープン、その後米系ファンドから大口のドル売りが持ち込まれると一時121円台半ば近くまでドルは売り込まれた。海外では損失覚悟のドル売りが加わりさらに121円38銭まで続落したが、その後はドル買戻しが強まり、121円85銭で引けた。

6日(水)の東京市場は122円10銭で寄り付き後もみ合いが続いたが、海外では共和党勝利の報道にドル買いが強まり、122円台半ばまでドルは上昇した。しかしFRBが0.5%の大幅利下げを決定したためドル売りが優勢となり、121円80銭で引けた。

7日(木)の東京市場は121円台半ばでオープン、本邦機関投資家のドル買いを受けてドルは121円台後半へ上昇した。しかし海外では米株が大きく下げたことからドル売りが強まり、結局121円台前半で引けた。

8日(金)の東京市場は121円をはさんだ小動きとなっている。

ドルの頭が重い展開が続いているが、ここから先の動きについては意見が分かれそうだ。共和党勝利によりイラク攻撃がいよいよ現実味を帯びてきたこと、FRBの大幅利下げにより特に対ユーロとの金利差が一段と拡大したこと、米株の本格的反騰は当面期待できそうもないことなどドル売り材料が目立ち、目先ドルが上昇することは難しいと思われる。しかしながら対円の動きで見ると、120円割れでは当局がドル買い円売り介入を行うの意見が非常に多く、日本のファンダメンタルズも決して良くないことから、円の一段高はないとする意見も多い。120円割れでの本邦当局の行動が注目される。

GSECインデックスは53.8となり、市場では円安派と円高派で意見が大きく割れている。

|

|