|

|

|

2002年 8月3日の放送

< 1 >

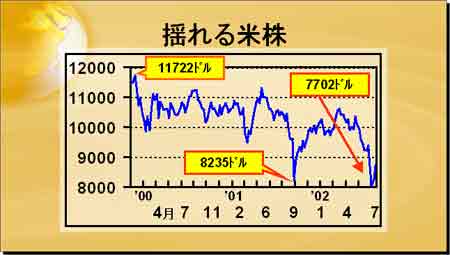

先月は株式が大幅に下落した月であった。主要各国の株式指数はどれも最高値から大きく下げている。上のグラフはNYダウの最高値(2000年1月に11722ドル98セント)をつけてからの推移。昨年の同時テロ事件後、9月21日に8235ドル81セントまで下落したが、7月23日には7702ドル34セントまで下げ、最安値を更新、最高値からの下落率は34%を超えた。これでもほかの株式指数と比べるとまだましな方で、グリーンスパンFRB議長がもっとも重視するウィルシャー5000インデックスはピークからの下落率が41%に達している。 そのほか、ダックス(ドイツ)のピークからの下落率は7月末現在で54%、FT100(イギリス)が同38%、CAC(フランス)は48%である。ちなみに日経平均は同74%となっている。

< 2 >

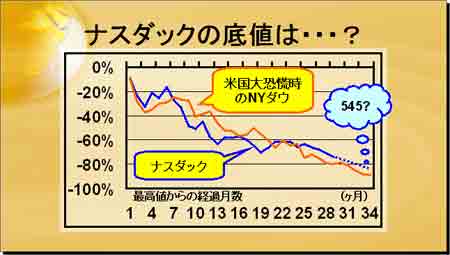

世界的な株価下落は米国株下落の影響によるところが非常に大きい。米株下落の背景は、最近の会計不信問題もあるが、きっかけはITバブルの崩壊だった。ITバブルの崩壊が止まなければ、米株市場の動揺も止まらないだろう。上のグラフは、ナスダックのピークからの下落率推移を月ごとに追ったもの(青色部分)。ナスダックのピークは2000年3月10日の5048.62ポイントだが、2000年3月末を1ヶ月めとして数えグラフにした。先月末で29ヶ月経っている。オレンジ色のグラフは1929年の大恐慌で暴落した時のNYダウの推移。NYダウは、1929年9月3日に381ドル17セントで最高値をつけた後下落に転じ、34ヶ月後の1932年7月8日に41ドル22セント(ピークからの下落率は89.2%)で大底をつけた。もし、今後もナスダックが大恐慌時の株価と同様の推移をたどると仮定すると、あと5ヶ月間下落を続け、今年の12月末か来年1月あたりに545ポイント程度まで下落して、ようやく大底を打つことになるが・・・・?。

とりあえず、注目されるのは、SEC(米国証券取引委員会)が新ルールを導入した宣誓書の行方であろう。SECは米企業947社に対し、SECに提出する財務諸表が正確かつ完全なものであることを証明することを求めた。各社のCEO(最高経営責任者)とCFO(最高財務責任者)が文書で宣誓することになっているが、まだこれに応じた企業は10社ほどしかなく、今後の対応が注目される。第一回目の提出期限は8月14日である。(Data:ブルーンバーグ)

< 3 >

今後の株価推移は米国の景気動向次第だが、31日、米商務省は第2四半期(4−6月期)のGDP速報値を発表した。季節調整済み前期比年率(以下同じ)はプラス1.1%にとどまり、事前の予想値(プラス2%程度)を大きく下回った。個人消費の鈍化と貿易赤字の拡大が成長率を引き下げた。個人消費は昨年第2、第3四半期は1.5%程度の伸びだったが、第4四半期に6%へ急伸した。テロ事件を受けて、自動車のゼロ金利キャンペーンの実施などが好影響を与えた。しかし今年第1四半期に3.1%、第2四半期は1.9%と徐々に昨年央のペースに戻ってきている。家計部門の負債は積みあがっており、今後大きな反転は見込みにくい状況となっている。ただし、住宅投資はまだ好調だ。今年の第1四半期はプラス14.2%を記録したが、第2四半期もプラス5.0%の伸びとなった。海外部門は、輸入の伸びが著しく(プラス23.5%)、輸出の伸び(プラス11.7%)を大きく上回ったことが響いた。企業設備投資はマイナス1.6%で、2000年第4四半期から実に7期連続で前期比マイナスとなった。しかし減少幅は大きく低下してきている。テロ事件以降、GDPを支えた政府部門はプラス1.8%にとどまっている。

< 4 >

では、今後の見通しはどうか。金融市場で注目度の高い米ISM景況指数(製造業)が1日発表されたが、7月の景況指数は50.5となり、前月の56.2から大きく下落した。この指数は50が景況感の境目であり、50を上回っていれば、米製造業の景気は全般に拡大に向かっていると理解されている。7月の指数は6ヶ月連続で50を上回ったが、事前予想(55程度)を大きく下回ったため、市場の失望感を誘った。指数が低下した要因のひとつは、7月の新規受注指数が落ち込んだため(6月60.8→7月50.4)。データを発表した米供給管理協会は、「在庫積み増しがとりあえず一服したせいではないか」と述べている。

< 5 >

日本では今週、ついにペイオフ全面実施の見送りが報じられた。ペイオフ(元本1000万円とその利息までを保護)の実施については、自民党や中小の金融機関などから反対の声が根強く、全面解禁が危ぶまれていたが、結果的に小泉首相はこれらの声に譲歩した形となった。背景の一つには、ペイオフ全面解禁を控えて資金大移動の動きが出ていることだ。たとえばペイオフが解禁された定期性預金の残高(国内銀行)を見ると、2002年6月末は約236兆円で、この1年間で40兆円以上減少している。しかし、全額保護となっている普通預金や当座預金などの要求払い預金は、6月末で約242兆円あり、前年比で62兆円も増加した。中小金融機関からの資金逃避の動きも顕著だ。信用金庫を例に取ると、定期性預金の6月末残高は約70兆円で、この1年間で10兆円近く減少した。信用金庫の預金のうち約7割は定期性預金なので、一段の減少は何としても避けたいところだ。その意味で、今回の決定は預金流出に悩む金融機関には歓迎されるだろうが、逆に経営不振の金融機関の延命策にもつながりかねず、評価の分かれるところだ。また、(1)決済性預金の新設は投資負担がかかること、(2)そのような新設は逆に “危ない銀行”のレッテルを貼られかねないこと、などを理由に大手行は決済性預金新設を見送るとの報道も出てきており、今後の動向が注目される。

< 6 >

26日(金)の海外市場は117円台半ばで寄付き後、東京市場でのドル買いの流れを受け、ドル優勢の展開となった。実需筋のドル売りをこなしながら118円台に乗せると、米ミシガン消費者信頼感指数が強かったこともあり、一時119円07銭までドルは上昇した。引けは118円80銭。29日(月)は118円台後半でオープン後、全体としてドル堅調の展開が続いた。海外では欧米投資家のレパトリの動きにドル買戻しが優勢となり、119円台後半までドルは上昇して引けた。30日(火)は119円台後半で寄付き後、ドル買戻しの流れが持続し120円31銭まで上昇した。海外に入ると、本邦輸出企業によるドル売りを警戒し、一時119円台前半までドルは下落。しかしその後は大口のユーロ買い円売りの動きを受け、再度120円台に乗せて引けた。31日(水)は120円35銭で寄付き後、120円をはさんでの動きが続いた。海外でも動揺の動きが続き、引けは119円90銭となった。1日(木)は119円円67銭でオープン。米系からの大口のドル買いに一時120円14銭まで上昇したが、その後はドル売りが優勢の展開となった。海外では、米ISM景況指数(製造業)が予想より弱かったためさらにドルは軟化、119円30銭での引けとなった。2日(金)の東京市場は、119円前後での小動きとなっている。

介入の無いことが返って市場の警戒感を増幅し、ドル円は逆に大きく値を上げた。しかし120円近辺では本邦輸出企業などからのドル売りは根強く、このレベルを大きく上抜けするのは難しそうだ。米株式も本格的な上昇は当面見込みにくく、むしろ不安定な動きがしばらく続こう。

G-SECドル円指数(2日、速報値)は25.0となり、過去に例のない低さ(それだけ円高予想が支配的)となっている。市場では、120円台までドルが上昇したことで、いったん調整は終了、ふたたび円高局面が訪れると予想する参加者が多い。

|

|