2001年8月11日放送 マーケット・ナビのポイント

今週は、最近発表された日米の重要な指標をレビューする。

1. 米地区連銀経済報告(ベージュ・ブック)

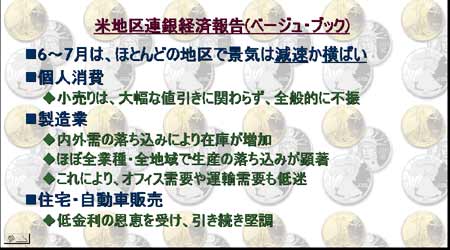

8月8日(水)にFRB(米連邦準備委員会)が発表した地区連銀経済報告(いわゆるベージュ・ブック)は、「6〜7月の経済活動はほとんどの地域で減速または横ばいの状況が続いている(slow growth or lateral movement in economic activity)」との厳しい景気認識を示した。これを受けて、市場では景気低迷の長期化の懸念が台頭、ナスダック総合指数は3%も急落し、2週間ぶりとなる2,000ポイント割れを示現した。また、8月21日(火)のFOMC(連邦公開市場委員会)での利下げ観測が更に強まり、利下げはないとする見方がほとんどなくなり、僅かではあるが+50bpsの利下げを見込む市場参加者も出てきている。

今回の報告を読むと、個人消費関連・製造業・サービス業の分野で伸び悩みや低迷が目立つ。雇用市場は、こうした景気の低迷を受け、安定または軟化の兆しが出つつある。特にハイテク企業のレイオフが活発化していることから、大量の熟練労働者が一時雇用紹介業者に登録しており、この分野での労働需給は相当に緩和している。賃金の上昇圧力は低下しているものの、Benefit Costsの上昇が目立っている。

物価は、賃金圧力の減少、エネルギー価格の低下を受け安定している。銀行貸出し市場は全般的に需要が低下、一方で銀行も先行き不透明感から貸出しに慎重になっており、融資基準の引き上げに動いている。製造業や農業に対する貸付債権の劣化も一部の地域で見られる。

2. 米国非農業部門労働生産性(前年同月比)

7日(火)に第2四半期(4〜6月期)の米労働生産性の速報値が発表された。市場が注目する非農業部門の前期比年率(いわゆるヘッド・ライン)は+2.5%と市場予想の中心の+1.5%を大きく上回った。

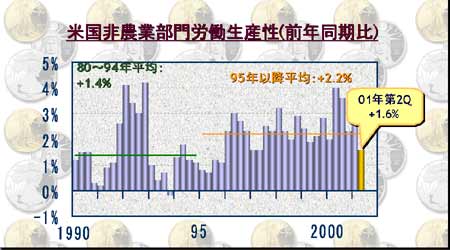

米国の経済統計のヘッド・ラインは殆どが前期(月)比の形で発表される。前期比は足許の統計値の方向ベクトルを表すに過ぎないが、過去の水準との相対的位置関係を見るには前年同期比を用いた方がよい。

そこで、非農業部門の労働生産性を前年同期比で見たのがこのグラフである。第2四半期の速報値は+1.6%で、95年以降の平均値+2.2%を大きく下回った。80〜94年までの平均が+1.4%であったのに対し、95年以降はそれを大きく上回り、IT化の進展化によるニュー・エコノミー時代の到来の証左であると喧伝されたことは記憶に新しい。しかしながら、IT投資バブルの崩壊で経済全体の成長率が下がると、生産性の伸びもそれにつれて鈍化してきているところから、95年以降の生産性上昇の構造的底上げ部分が予想されていたよりも小さく、実は、大半は循環的な伸びであったのではないかという、ニュー・エコノミーに対する懐疑的な見方も増えて来ている。

なお、7月に行われた国民勘定統計基準の改定に伴い、生産性統計も過去にさかのぼって改定され、 98年以降の非農業部門労働生産性の前年同期比伸び率は、全体として下方修正されている。

3. 米国第2四半期労働生産性(前期比年率)

次に、非農業部門およびその子カテゴリー、孫カテゴリーである製造業・耐久財製造業の前期比年率の動きを見てみよう。いずれも、第1四半期の大幅な落ち込みの反動で大きく改善している。特に、前述したように、非農業部門全体は+2.5%と市場予想の+1.5%を大きく上回った。製造業は▲3.6%⇒▲0.2%と2期連続の減速であるが、減速幅は小さくなっている。ここ1年でもっとも落ち込みが激しかった耐久財製造業も+1.0%と持ち直してきている。

これは、第1四半期以降に進展した人員削減・時短等のリストラ効果の現出であると考えられる。事実、労働生産性は、産出量を総労働投入量で除して得られるが、第2四半期の非農業部門は分子の産出量が前期比年率で93年第1四半期以来の低い数字である+0.1の伸びにとどまった一方、分母ののべ労働時間数が91年第1四半期以来となる▲2.4%と大きく落ち込んだ。米企業のリストラは一段落したと見られていたが、実際は次ページで見るように第3四半期に入っても続いている。個々の企業にとってリストラは好ましい行動であるが、経済全体では、個人所得の減少を通じて経済成長の足を引っ張ることはいうまでもない(合成の誤謬)。特に、急減速したとはいえ依然プラス成長している個人消費へのネガティブ・インパクトは今後顕在化してくると考えた方がよさそうである。

なお、第1四半期の計数は6月に発表された改定値から、今回更に次のように修正されている。非農業部門:▲1.2%⇒+0.1%、製造業:▲2.1%⇒▲3.6%、耐久財:▲2.4%⇒▲4.1%。

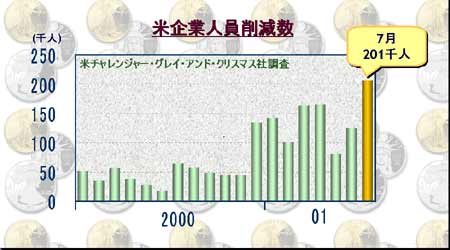

4. 米企業人員削減

グラフは米再就職斡旋会社であるチャレンジャー・グレイ・アンド・クリスマス社が毎月発表している米企業の人員削減数の推移。7月の人員削減は約201千人に上り、統計が開始された89年来最大の削減数を記録した。昨年末から大規模なレイオフがIT産業を中心に行われたが、企業収益見通しが今年第2四半期に入り大分持ち直してきたことから、5月には人員削減も一段落した感があった。しかし、景気低迷の長期が現実視されるようになってきた7月以降、再び、リストラ強化の動きが活発化してきていることが分かる。10年間かけて積みあがった設備ストックの調整には相当の時間がかかることが想定されるため、短期的に効果の出やすいリストラ策であるレイオフがしばらくは続くものと考えられる。

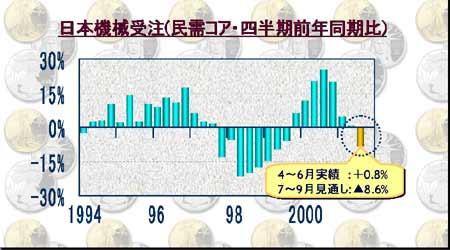

5. 日本機会受注(民需コア・四半期 前年同月比)

9日(木)に内閣府が発表した4〜6月の機械受注の実績は、コアとなる船舶・電力を除く民需ベースで、前期比+1.1%(1〜3月期▲7.0%)、前年同期比+0.8%(1〜3月期+4.6%)となった。また、同時に発表された7〜9月の同見通しは、前期比で▲5.1%、前年同期比で▲8.6%となっている。フレの大きい船舶・電力を除いた民需は、しばしば民需コアと呼ばれ、設備投資の2〜3四半期の先行指標とされている。グラフは民需コアの前年同期比伸び率をプロットしたものであるが、明らかに減速局面に入ったことが分かる。

機種別の見通しでは、前年同期比ベースで、工作機械▲18.3%(4〜6月期実績▲12.6%)、電子・通信機械▲13.5%(同▲0.8%)、産業機械▲13.0%(同▲10.5%)等が減少幅が大きい。内閣府によると「非製造業などITを使う側の設備投資に翳りが出てきた公算がある。」

最近、受注に占めるIT機器の割合が高まるにつれ、民需コアの設備投資に対する先行性が弱まりつつある傾向があるが、少なくとも年内の設備投資の回復は難しいものと考えられる。

6. ドル・円相場推移

今週のドル円相場は、週初は124円台を挟んだ静かな動きであったが、週央からボラタイルな動きを見せ、木曜日には米国景気の先行き懸念から大きくドルが下げる展開となった。

週初6日(月)は123円台後半でスタートしたが、内外の格付け会社が邦銀を相次いで格下げしたことから、ドル円は一時124円台前半まで強含んだ。しかし、米景気の先行きの見通しの悪さから、ドルを積極的に買い上げる動きも見られなかった。翌7日(火)も123円台後半の取引が続き、第2四半期の米労働生産性統計が市場の予想を上回っていい結果だったことを受けてドルはやや買い戻されたが、124円台前半で頭打ちとなった。

8日(水)はこの日発表になった米地区連銀経済報告で米経済の弱さがクローズ・アップされたことや、シュレーダー独首相が今年の独成長率の見通しを下げたことで特にユーロ・円が大きく値を下げたことから、ドル円も売られて一時123円台を割り込んだが、ユーロ・円の買戻しが入るとドル円は123円台の半ばを回復した。9日(木)のアジア時間は123円台後半で推移していたが、ロンド時間に入ると、米系ファンドが対円・対ユーロでドルを大きく売りこむ動きを見せると、ドルは急落、一時対円では6月中旬以来となる121.35、対ユーロでは5月上旬以来となる0.8945まで値を下げた。前日の米地区連銀経済報告や当日発表となった新規失業保険申請件数の悪い数字を材料に、米国景気の減速傾向が続くとの見方がこうしたドル売りを誘発したものと思われる。この日、日経平均は前日比400円以上下げ、6営業日ぶりの12,000円台割れとなったが、これを材料とした円売りの動き限定的。

週末10日(金)は黒田財務官と塩川財務相の円高牽制発言が相次いだが、戻りは限定的で、午後5時現在121円台後半で取引されている。

ドル円がなかなか上昇しないことに対する「疲れ」が短期的なドル売りを招いていると見られる。また、先週も指摘した通り、米国経済の悪化がクローズ・アップされるたびにドルは買いづらいとの心理が浸透しつつあり、目先は円高リスクを見ておいた方が良いだろう。

G-SECドル円指数はややドル安・円高を示す41.7(先週確定値は51.6)、来週の予想レンジは119〜125円。